News & Aktuelles

Sie sind gerne gut informiert? Dann sind Sie hier genau richtig. Wir informieren Sie über neue Gesetze und Änderungen.

Sie haben Fragen? Wir stehen Ihnen gerne persönlich zur Verfügung.

Sie sind gerne gut informiert? Dann sind Sie hier genau richtig. Wir informieren Sie über neue Gesetze und Änderungen.

Sie haben Fragen? Wir stehen Ihnen gerne persönlich zur Verfügung.

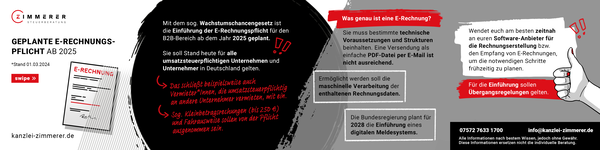

Wie bereits angekündigt, wird ab dem 01.01.2025 die Pflicht zur Erstellung einer sog. E-Rechnung bei Umsätzen zwischen zwei in Deutschland ansässigen Unternehmen (sog. B2B-Umsätze) eingeführt. Sog. Kleinbetragsrechnungen (aktuell maximal 250 € brutto), steuerfreie Umsätze gem. § 4 Nr. 8 – 29 UStG (auch bei B2B) und Fahrausweise sind hiervon ausgenommen.

Es gelten folgende Übergangsregelungen:

Bis Ende 2026: Rechnungsstellung auf Papier oder anderem elektronischen Format (bei Zustimmung des Empfängers) möglich. (Betrifft Umsätze zwischen dem 01.01.2025 und dem 31.12.2026.)

Bis Ende 2027: Rechnungsstellung auf Papier oder anderem elektronischen Format (bei Zustimmung des Empfängers) möglich, sofern der Gesamtumsatz des Rechnungserstellers im vorangegangenen Kalenderjahr (2026) max. 800.000 € betragen hat. (Betrifft Umsätze vom 01.01.2027 bis 31.12.2027.)

Bis Ende 2027 (Gesamtumsatz übersteigt 800.000 €): Rechnungsausstellung via anderen elektronischen Formats (bei Zustimmung des Empfängers), wenn die Rechnung mittels EDI-Verfahren übermittelt wird. (Betrifft Umsätze vom 01.01.2026 bis 31.12.2027)

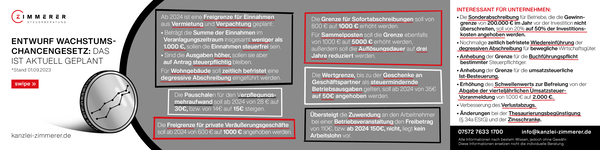

Das angekündigte Wachstumschancengesetz wurde nun endlich am 27.03.2024 verabschiedet. Von den im letzten Jahr angekündigten Gesetzesänderungen wurde nur ein Teil umgesetzt.

Durch das Zukunftsfinanzierungsgesetz wurden ab 2024 die Bedingungen für Steuerfreiheit und Steueraufschub bei Mitarbeiterkapitalbeteiligungen am Unternehmen verbessert. Das Urteil des Bundesfinanzhofes vom 14.12.2023 schafft außerdem Klarheit, wie eine spätere Veräußerung steuerlich zu behandeln ist.

Immer mehr deutsche Arbeitgeber haben Mitarbeiter, die in ihrem Homeoffice im Ausland arbeiten. Im Sozialversicherungsrecht ist das seit dem 01.07.2023 gültige multilaterale Abkommen für diese Grenzgänger zu beachten. Wenn der Arbeitgeber seinen Sitz in Deutschland hat, können Grenzgänger, die höchsten 49,99 Prozent ihrer Gesamtarbeitszeit aus dem Homeoffice im Ausland arbeiten, weiterhin nach deutschem Sozialversicherungsrecht behandelt und abgerechnet werden. Zuvor galt eine Grenze von 25 Prozent des Gesamtarbeitszeit. Neben Deutschland sind ,außer Dänemarkt, sämtliche Nachbarländer diesem Abkommen beigetreten.

Auf der folgenden Internetseite

https://dvka.de/de/arbeitgeber_arbeitnehmer/antraege_finden/telearbeit/telearbeit_1.html

sind Informationen zum Antrag auf Ausnahevereinbarung von der 25- Prozent-Regelung zu finden. Dieser ist bei der Deutschen Verbindungsstelle Krankenversicherung Ausland (DVKA) zu stellen.

Durch das Wachstumschancengesetz wurde der Pauschbetrag für Berufskraftfahrer gem. § 9 EStG von 8 € auf 9 € pro Kalendertag ab dem Veranlagungszeitraum 2024 angehoben.

Aktuell gibt es vermehrt Betrugsfälle, bei denen digitale Rechnungen, die per mail versendet wurden, abgefangen und die Kontodaten manipuliert wurden. Bitte achten Sie vor der Überweisungen von Rechnungen darauf, ob die angegebene IBAN auch wirklich die des tatsächlichen Geldempfängers ist.

Die zentrale Ansprechstelle Cybercrime der Polizei Baden-Württemberg hat die folgende Internetseite eingerichtet:

https://lka.polizei-bw.de/zentrale-ansprechstelle-cybercrime/

In der Förderdatenbank der KEA Klimaschutz- und Energiedatenbank Baden-Württemberg GmbH sind derzeit 171 Förderprogramme von Bund und Land registriert. Über den Filter können diejenigen Programme, bei denen momentan ein Antrag oder eine Bewerbung möglich sind, ermittelt werden. Auch eine genaue Suche nach Förderthemen ist möglich.

Genaue Informationen finden sie unter www.kea-bw.de .

Die Bedingungen für die Inanspruchnahme der Strompreiskompensation werden wie folgt verbessert:

Die neuen Regeln gelten für die Abrechnungsjahre 2023 bis 2023.

Die bislang geltenden Förderrichtlinien werden abgelöst.

Achtung: Bis zur Genehmigung der neuen Förderrichtlinie durch die Europäische Kommission können noch keine abschließenden Bescheide erlassen werden.

Die Anträge zur Strompreiskompensation sind bis zum 30.06. bei der DEHST zu stellen.

Genaue und aktulle Informationen finden sie auf der Seite der Deutschen Emissionshandelsstelle unter https://www.dehst.de/DE/Strompreiskompensation/strompreiskompensation_node.html .

Im Rahmen der sog. Grundsteuerreform wurden alle Grundstücke in Deutschland neu bewertet und von der Finanzverwaltung entsprechende Feststellungsbescheide erlassen. Grundstückseigentümer sind nun dazu verpflichtet, Änderungen der tatsächlichen Verhältnisse, die sich auf die Höhe des Grundsteuerwerts, die Vermögensart oder die Grundstücksart auswirken oder zu einer erstmaligen Feststellung führen, anzuzeigen. Gleiches gilt, wenn das Eigentum oder das wirtschaftliche Eigentum an einem auf fremdem Grund und Boden errichteten Gebäude übergegangen ist.

Die Frist für die Abgabe dieser Anzeige beträgt einen Monat und beginnt mit Ablauf des Kalenderjahres, in dem sich die tatsächlichen Verhältnisse geändert haben oder das Eigentum übergegangen ist.

Mit dem sog. Wachstumschancengesetzt ist die Einführung der E-Rechnungspflicht für den Bereich B2B (Business-to-Business) ab dem Jahr 2025 geplant. Betroffen sollen aktuell alle umsatzsteuerpflichtigen Unternehmen / Unternehmer in Deutschland sein. Dies würde beispielsweise auch Vermieterinnen und Vermieter, die umsatzsteuerpflichtig an andere Unternehmer vermieten, betreffen.

Eine E-Rechnung muss bestimmte technische Voraussetzungen und Strukturen beinhalten. Eine Versendung als einfache PDF-Datei per e-mail ist nicht mehr möglich.

Auch wenn das Wachstumschancengesetzt aktuell noch nicht verabschiedet wurde, ist fest mit der Einführung der E-Rechnungspflicht im B2B-Bereich zu rechnen. Ob das Einführungsdatum der 01.01.2025 oder zu einem späteren Zeitpunkt sein wird ist noch offen.

Bitte setzten Sie sich zeitnah mit ihrem Software-Anbieter für ihre Rechnungserstellung bzw. dem Empfang von E-Rechnung in Verbindung um notwendige weitere Schritte zu planen.

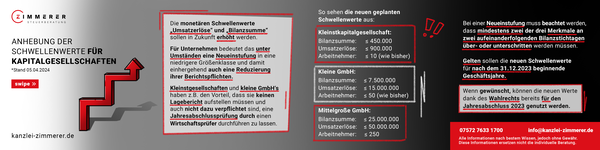

Wie bereits seit längerem angekündigt wurde die Anhebung der Schwellenwerte nun endgültig beschlossen.

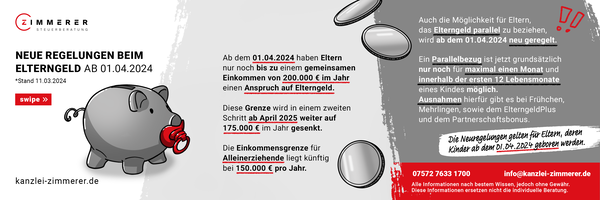

Ab dem 01.04.2024 erhalten Eltern nur noch bis zu einem gemeinsamen Einkommen von 200.000 € im Jahr Elterngeld. Ab April 2025 wird die Einkommensgrenze auf 175.000 € im Jahr gesenkt. Die Einkommensgrenze für Alleinerziehende liegt künftig bei 150.000 € pro Jahr.

Die Neuregelung gilt für Eltern, deren Kinder nach dem 31.03.2024 geboren werden.

Auch die Möglichkeit der Eltern, das Elterngeld parallel zu beziehen, wird neu geregelt.

Während des Elterngeldbezugs dürfen Eltern bis zu 32 Stunden pro Woche in Teilzeit arbeiten.

Auch wenn das künftige europäische Gesetz zur KI, der sog. AI-Act, noch nicht verabschiedet wurde, gelten bereits jetzt Gesetzte, die beachtet werden müssen. Beispielhaft sind hier die Vorgaben des Allgemeinen Gleichbehandlungsgesetzes (AGG) und des Datenschutzrechts (BDSG und DS-GVO) zu nennen.

Beim Einsatz von KI in der Personalgewinnung („Robo-Recruiting“), der Dienstplanerstellung oder der Leistungskontrolle sind die Vorgaben dieser Regelungen bereits jetzt zu beachten.

Fachkräfte mit Berufserfahrung aus dem Nicht-EU-Land profitieren von diesen neuen Regelungen. Unter bestimmten Voraussetzungen dürfen diese in nicht reglementierten Berufen in Deutschland arbeiten, ohne dass ihr Abschluss in Deutschland formal anerkannt ist.

Auch eine kurzfristige Beschäftigung von ausländischen Arbeitskräften (unabhängig von deren beruflichen Qualifikation) in Branchen mit großem Bedarf wird ermöglicht. Die Anzahl der Arbeitskräfte ist in 2024 auf insgesamt 25.000 Personen beschränkt. Erntehelfer in der Landwirtschaft sind hiervon ausgenommen.

Ab Juni 2024 treten weitere Regelungen in Kraft.

Für folgende Förderprogramme ist eine Antragstellung bei der KfW seit dem 20.02.2024 wieder möglich

Genaue Informationen entnehmen Sie bitte der Internetseite der KfW unter https://www.kfw.de/kfw.de.html .

Am 15.02.2024 sind novellierte Förderrichtlinien in Kraft getreten. Genauere Informationen finden sie auf den folgenden Internetseiten

Seit dem 01.12.2023 können bei der L-Bank wieder Anträge auf Innovationsgutscheine gestellt werden. (siehe auch https://wm.baden-wuerttemberg.de/de/innovation/innovationsgutscheine )

Es gibt folgende Fördermöglichkeiten

Informationen zu den genauen Förder- und Antragsbedingungen finden Sie unter https://www.l-bank.de/produkte/finanzhilfen/innovationsgutschein.html .

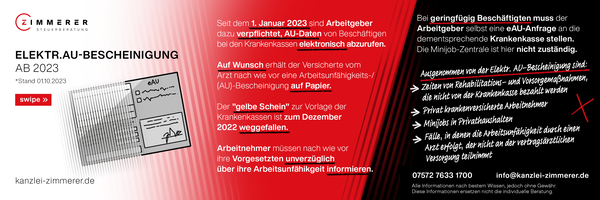

Die elektronische Meldepflicht gilt für alle Elternzeiten, die ab dem 01.01.2024 beginnen. Sie besteht für gesetzlich und freiwillig krankenversicherte Arbeitnehmer. Bei gesetzlich krankenversicherten Arbeitnehmern, greift die Meldepflicht nur, wenn ihre Beschäftigung durch die Elternzeit mindestens einen Kalendermonat unterbrochen ist und damit der Anspruch auf Arbeitsentgelt wegfällt. Für privat krankenversicherte und geringfügig beschäftigte Arbeitnehmer sind keine Elternzeit-Meldungen abzugeben.

Die Arbeitgeber haben den Beginn und das Ende der Elternzeit ihres Arbeitnehmers elektronisch an die zuständige Krankenkasse zu melden.

Die schriftliche Anfrage der Krankenkassen an die Arbeitgeber entfällt somit.

Alle Arbeitgeber (auch mit nur einem Angestellten) sind laut Gesetz dazu verpflichtet, bestimmte Gesetzte (z. B. Arbeitszeitgesetz, Mutterschutzgesetz, Jugendarbeitsschutzgesetz, etc.) oder Verordnungstexte im Betrieb auszuhängen. Wichtig ist, dass die Gesetze auf dem aktuellen Stand und für die Angestellten leicht einsehbar sind. Die Gesetzte können z. B. im Pausenraum, der Kantine, am Schwarzen Brett, etc. aufgehängt bzw. ausgelegt werden. Der Aushang kann auch digital z. B. durch Bereitstellung im firmeneigenen Intranet erfolgen.

Um das Risiko von Zahlungsausfällen besser einschätzen zu können, lassen viele Unternehmen bei ihren Kunden ein sog. Scoring vornehmen oder nehmen dies selbst vor. Aufgrund des Urteils des EuGH vom 07.12.2023 (SCHUFA Holding(Scoring)) wurde diese geplante Gesetzesänderung erarbeitet. Bei der Bildung von Wahrscheinlichkeitswerten beim Scoring sollen beispielsweise folgende Daten nicht verwendet werden dürfen:

Es bleibt abzuwarten, ob diese geplante Gesetzesänderung so vom Bundestag und auch vom Bundesrat beschlossen wird.

Am 02.02.2024 haben die Mitgliedstaaten der Europäischen Union die sog. KI-Verordnung einstimmig gebilligt. Ziel der Verordnung ist es, dass die KI-Technologie nur in einer Weise genutzt werden darf, die die Grundrechte und die Sicherheit der Bürgerinnen und Bürger der EU respektiert. Auf der Internetseite des Bundesministeriums der Justiz wird auf die groben Eckpunkte eingegangen. https://www.bmj.de/SharedDocs/Pressemitteilungen/DE/2024/0202_KI-VO.html

Die Zustimmung des Europäischen Parlaments und die Veröffentlichung im EU-Amtsblatt stehen noch aus. Wie die genaue rechtliche Umsetzung erfolgen wird bleibt noch abzuwarten.

Die neue Geringfügigkeits-Richtlinie wurde auf der Homepage der Minijob-Zentrale veröffentlicht. https://magazin.minijob-zentrale.de/geringfuegigkeits-richtlinien-2024/

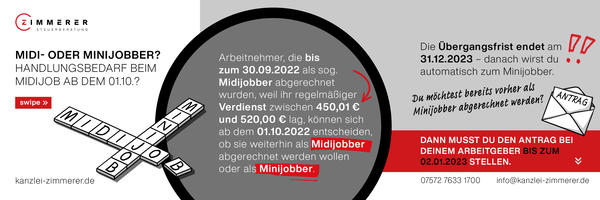

Die wichtigsten Änderungen betreffen die neue Minijob-Grenze in Höhe von 538 € sowie den Wegfall der Übergangsregelungen für Beschäftigungen mit einem Verdienst von 450,01 € bis 520,00 € im Monat.

Nach dem Urteil des Bundesverfassungsgerichts vom 15.11.2023 ist eine Antrags- und Bewilligungspause für zahlreiche Förderprogramme verhängt worden. Nach Pressemitteilung des Bundesministeriums für Wirtschaft und Klimaschutz sowie des Bundesamtes für Wirtschaft und Ausfuhrkontrolle wurde die Pause bei einigen Programmen wieder aufgehoben. Genau Informationen finden sie auf der jeweiligen Internetseite unter https://www.bafa.de/DE/Home/home_node.html oder https://www.bmwk.de/Redaktion/DE/Pressemitteilungen/2024/01/20240122-die-antrags-und-bewilligungspause-fur-ktf-forderprogramme-des-bmwk-ist-aufgehoben.html .

Das BFH ist mit seinem Urteil vom 12.10.2023 darauf eingegangen, welche Voraussetzungen für den Kindergeldbezug im Zeitraum zwischen Bachelor- und Masterstudium erfüllt sein müssen. Die Voraussetzungen enger sachlicher und zeitlicher Zusammenhang zwischen den Studiengängen sowie nur eine geringfügige Erwerbstätigkeit sind hier u. a. zu beachten.

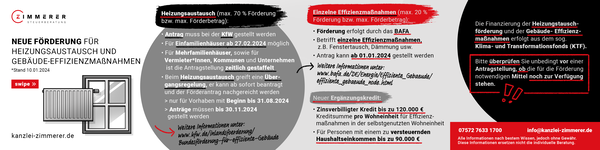

Die Finanzierung der Heizungstauschförderung und der Gebäude-Effizienzmaßnahmen erfolgt aus dem sog. Klima- und Transformationsfonds (KTF). Laut aktuellem Stand stehen die für die Förderung notwendigen Mittel auch nach dem Urteil des Bundesverfassungsgerichts vom 15.11.2023 zur Verfügung.

Gefördert werden:

Heizungsaustausch (max. 70 % Förderung bzw. max. Förderbetrag)

Der Förderantrag muss bei der KfW gestellt werden. Für Einfamilienhäuser ist dies ab dem 27.02.2024 möglich. Für Mehrfamilienhäuser sowie für Vermieterinnen / Vermieter, Kommunen und Unternehmen ist die Möglichkeit zur Antragstellung zeitlich gestaffelt.

Beim Heizungsaustausch greift eine Übergangsregelung. So kann der Heizungstausch ab sofort beantragt und der Förderantrag nachgereicht werden. Die Übergangsregelung gilt für Vorhaben, die bis zum 31.08.2024 begonnen werden. Der Antrag muss bis zum 30.11.2024 gestellt werden. Genaue Informationen finden sie unter https://www.kfw.de/inlandsfoerderung/Bundesf%C3%B6rderung-f%C3%BCr-effiziente-Geb%C3%A4ude/?redirect=621184 .

Einzelne Effizienzmaßnahmen (max. 20 % Förderung bzw. max. Förderbetrag)

Die Förderung von einzelne Effizienzmaßnahmen (z. B. Fenstertausch, Dämmung, etc.) erfolgt durch das BAFA. Der Förderantrag kann von allen Antragsteller/Antragstellerinnen ab dem 01.01.2024 gestellt werden. Weitere Informationen finden Sie unter https://www.bafa.de/DE/Energie/Effiziente_Gebaeude/effiziente_gebaeude_node.html .

Neuer Ergänzungskredit

Antragstellende mit einem zu versteuernden Haushaltseinkommen von bis zu 90.000 € können für den Heizungsaustausch und weitere Effizienzmaßnahmen in der selbstgenutzten Wohneinheit einen zinsverbilligten Kredit von bis zu 120.000 € Kreditsumme pro Wohneinheit erhalten.

Auf der Seite https://www.energiewechsel.de/KAENEF/Redaktion/DE/FAQ/FAQ-Uebersicht/BEG/faq-bundesfoerderung-fuer-effiziente-gebaeude.html sind Antworten auf häufig gestellte Fragen veröffentlicht.

Mit dem Gebäudeenergiegesetz (GEG) leitet die Bundesregierung den Umstieg auf klimafreundliches Heizen ein. Ab dem 01.01.2024 müssen in Neubauten in Neubaugebieten Heizungen mit mind. 65 % Erneuerbaren Energien eingebaut werden. Für Neubauten außerhalb eines Neubaugebietes gilt dies frühstens ab 2026. Für Bestandsbauten gelten Übergangsfristen und verschiedene technische Möglichkeiten. Außerdem gibt es in diesen Fällen Förderungen. Weiter Informationen hierzu finden sie auf der Internetseite der Bundesregierung unter https://www.bundesregierung.de/breg-de/aktuelles/neues-gebaeudeenergiegesetz-2184942 .

Das Ende des sog. Umweltbonus wurde kurzfristig auf den 17.12.2023 vorgezogen. Ursprünglich war für das Jahr 2024 eine Minderung des Bonus auf 3.000 € und ein neuer Förderdeckel in Höhe von 45.000 € beschlossen worden. Anträge, die bis zum 16.12.2023 gestellt wurden, sollen regulär weiterbearbeitet werden. Bereits zugesagte Förderungen werden ebenfalls noch ausbezahlt. Ab dem 17.12.2023 können jedoch keine neuen Anträge mehr gestellt werden.

Für Unternehmen ab 20 Beschäftigten besteht die Pflicht zur Beschäftigung von Schwerbehinderten. Wie viele Schwerbehinderte beschäftigt werden müssen hängt von der Anzahl der Beschäftigten ab. Grundsätzlich müssen Unternehmen bis spätestens zum 31. März eines Jahres die Anzahl der Schwerbehinderten für das Vorjahr an die Bundesagentur für Arbeit (BA) melden.

Beschäftigt ein Unternehmen keine Schwerbehinderten oder weniger Schwerbehinderte als die Beschäftigungsquote vorgibt, so ist eine Ausgleichsabgabe zu entrichten. Die ggf. zu entrichtende Ausgleichsabgabe muss vom Unternehmen grundsätzlich bis 31. März des Folgejahres an das für den Unternehmens-Hauptsitz zuständige Integrationsamt überweisen werden.

Genaue Informationen hierzu finden Sie auf der Internetseite www.iw-elan.de .

Alle Unternehmen, die sog. Verpflichtete im Sinne des Geldwäschegesetzes (GwG) sind, müssen sich bis zum 01.01.2024 im elektronischen Meldeportal „goAML Web“ (www.goaml.fiu.bund.de) registrieren. Diese Registrierungspflicht betrifft neben Kreditinstituten und ähnlichen Unternehmen des Finanzsektors auch Güterhändler, Immobilienmakler sowie bestimmte Versicherungs- und Finanzanlagenvermittler.

Eine Registrierung im Portal war schon bisher Voraussetzung für die Meldung von Geldwäsche-Verdachtsfällen. Sie war jedoch nicht unabhängig von Verdachtsmeldungen grundsätzlich vorgeschrieben.

Durch das Kreditzweitmarktförderungsgesetz wurde die geplante Besteuerung der Dezemberhilfe 2022 gestrichen. Im Dezember 2022 hatte der Bund die Kosten für den Abschlag für Gas und Wärme übernommen, um die Bürger zu entlasten. Als sozialer Ausgleich sollten diese Hilfen über die Einkommensteuererklärung versteuert werden, was nun nicht mehr erfolgen soll.

Die Deutsche Bundesbank hat den Basiszinssatz zum 01.01.2024 von 3,12 % auf 3,62 % erhöht.

Das Register wird ab dem 01.01.2024 sukzessive mit den Daten der gemeinnützigen Vereine und Stiftungen, der Parteien und der Wählervereinigungen sowie der öffentlich-rechtlichen Körperschaften befüllt. Außerdem werden hier nach deutschem Gemeinnützigkeitsrecht als steuerbegünstigt anerkannte Organisationen, die in der EU bzw. dem Europäischen Wirtschaftsraum tätig sind, mit aufgenommen. Registrierte Zuwendungsempfänger erhalten Zugang zum Zuwendungsnachweis über die amtlich vorgeschriebenen Vordrucke bzw. die elektronische Spendenquittung.

Bis Ende 2023 konnten Unternehmen des produzierenden Gewerbes oder der Land- und Forstwirtschaft eine Stromsteuerentlastung beantragen, wenn sie zum Regelsteuersatz versteuerten Strom für betriebliche Zwecke (die Elektromobilität ausgenommen) nutzten. Die Stromsteuerentlastung betrug 5,13 € je Megawattstunde (MWh). Für den Zeitraum 01.01.2024 bis 31.12.2025 wurde die Entlastung auf 20 € je MWh erhöht. Die Stromsteuerentlastung kann über die Webseite des Hauptzollamtes www.zoll-portal.de beantragt werden.

Ab Herbst 2024 soll jede wirtschaftlich tätige Person (natürliche Person, juristische Person oder auch Personenvereinigung) eine Wirtschafts-Identifikationsnummer (W-IdNr.) erhalten. Die Vergabe der W-IdNr. erfolgt in Stufen. Sie setzt sich aus dem Kürzel „DE“ und neun Ziffern zusammen. Zusätzlich wird ein 5-stelliges Unterscheidungsmerkmal für einzelne Tätigkeiten, Betrieb oder Betriebsstätte vergeben. (Bsp.: DE123456789-00005)

Die W-IdNr. dient der eindeutigen Identifizierung in Besteuerungsverfahren. Außerdem entsprich die W-IdNr. den Vorgaben des Unternehmensbasisdatenregistergesetzes. Dieses Basisregister soll für die Verwaltungsdigitalisierung und -modernisierung aufgebaut werden.

Ab 2024 werden die Kinderkrankentage (pro Kind und Elternteil) von bisher 10 auf 15 Tage pro Jahr erhöht. Eltern bekommen Kinderkrankengeld, wenn Sie diese Tage in Anspruch nehmen. In der Regel beträgt das Kinderkrankengeld 90 Prozent des ausgefallenen Nettoarbeitsentgelts.

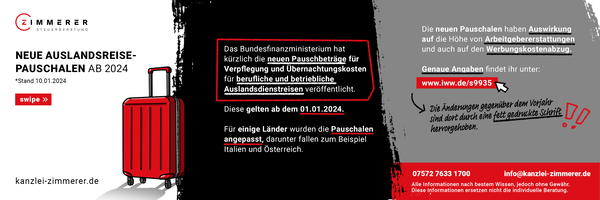

Die Pauschbeträge für Verpflegungsmehraufwendungen und Übernachtungskosten für beruflich und betrieblich veranlasste Auslandsdienstreisen ab dem 01.01.2024 wurden vom Bundesfinanzministerium veröffentlicht. Hier wurden die Pauschalen für einige Länder angepasst. Z. B. gelten für Österreich und Italien nun geänderte Beträge. Die genauen Angaben können unter www.iww.de/s9935 heruntergeladen werden. Fett gedruckte Pauschalen markieren Änderungen gegenüber dem Vorjahr.

Ab dem 01.01.2024 kann eine Unbedenklichkeitsbescheinigung (UBB) von Arbeitgebern nur noch elektronisch beantragt werden. Die bisherige Beantragung in Papierform endet zum 31.12.2023.

Wie bisher kann die UBB einmalig oder im Abonnement ausgestellt werden. Besteht vor dem 01.01.2024 ein Abonnement, muss dieses mit Beginn des neuen elektronischen Verfahrens leider nochmals neu beantragt werden.

Nur, wenn die Gesamtsozialversicherungsbeiträge und Umlagen in den letzten sechs Monaten rechtzeitig nachgewiesen und gezahlt worden sind und im Zeitpunkt der Antragstellung keine Beitragsrückstände bestehen, wird von der Einzugsstelle eine qualifizierte Unbedenklichkeitsbescheinigung ausgestellt. Ansonsten wird eine einfache Unbedenklichkeitsbescheinigung oder keine ausgestellt.

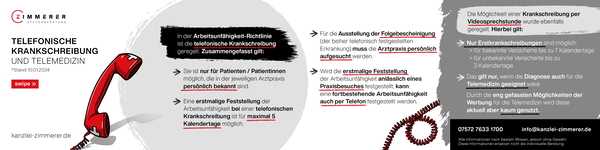

Seit dem 07.12.2023 ist die telefonische Krankschreibung wie folgt geregelt:

Die Möglichkeit einer Krankschreibung per Videosprechstunde wurde ebenfalls geregelt.

Es ist geplant, dass nach der Geburt eines Kindes auch der zweite Elternteil zehn Arbeitstage vom Arbeitgeber bezahlt freigestellt werden soll. Der Arbeitgeber soll durch die Umlagekasse 2 entlastet werden. Ob und wann der Gesetzesentwurf verabschiedet wird ist aktuell unklar.

Die Bundesregierung plant die Einführung einer Pflicht für elektronische Rechnungen im B2B-Bereich in Deutschland. Dies bedeutet, dass Rechnungen, die von einem inländischen umsatzsteuerpflichtigen Unternehmen an ein anderes inländisches umsatzsteuerpflichtiges Unternehmen gestellt werden, verpflichtend nur noch in einem bestimmten strukturierten elektronischen Format ausgestellt, übermittelt und empfangen werden dürfen und somit eine elektronische Verarbeitung möglich sein soll. Eine per e-mail versandte PDF-Rechnung gilt nicht als elektronische Rechnung.

Die grundsätzliche Verpflichtung zur elektronischen Rechnungserstellung soll ab dem 01.01.2025 gelten. Es wurden jedoch Übergangsregelungen für die Jahre 2025 bis 2027 vorgesehen.

Außerdem ist die Einführung eines elektronischen Meldesystems ab 2028 geplant, das u. a. die bisherige Zusammenfassenden Meldungen (ZM) ersetzen soll.

Ob der Gesetzesentwurf so auch verabschiedet wird, bleibt abzuwarten.

Das Gesetz tritt weitestgehend am Tag nach seiner Verkündigung im Bundesgesetzblatt (voraussichtlich im Dezember 2023) in Kraft. Einige Regelungen gelten bereits ab dem 01.01.2024. Das Gesetz enthält Regelungen aus dem Gesellschaftsrecht, dem Kapitalmarktrecht und dem Steuerrecht. Die wichtigsten Punkte, die das Steuerrecht betreffen sind:

Der ermäßigte Steuersatz von 7 % in der Gastronomie für Essen im Restaurant läuft zum 31.12.2023 aus. Ab dem 01.01.2024 beträgt der Steuersatz für Getränke und Essen wieder einheitlich 19 %.

Die Anwendung des ermäßigten Steuersatzes auf Essen, dass nicht vor Ort verzehrt, sondern vom Gast mitgenommen wird, bleibt weiterhin bestehen.

Das Gesetz beinhaltet u. a. die Einführung eines sog. Qualifizierungsgeldes sowie die Verbesserungen der bestehenden Beschäftigtenförderung. Durch das Qualifizierungsgesetz sollen Unternehmen und Beschäftigte unterstützt werden, wenn der Verlust des Arbeitsplatzes durch den Strukturwandelt droht, die Weiterbeschäftigung aber durch eine Weiterbildung ermöglicht werden kann. In diesem Fall übernimmt das Unternehmen die Kosten der Weiterbildung und stellt den/die Beschäftigten frei. Die Beschäftigten erhalten von der Agentur für Arbeit das sog. Qualifizierungsgeld.

Das Programm sv.net wird durch das SV-Meldeportal abgelöst. Start des neuen Programms ist der 04.10.2023. SV-net kann noch bis Ende 2023 vollumfänglich genutzt werden, eine Abschaltung ist bis spätestens zum 29.02.2024 geplant.

Die Registrierung kann unter folgendem Link vorgenommen werden:

https://app.sv-meldeportal.de/de/login

Für die Registrierung benötigen Sie ein gültiges Elster-Zertifikat, welches unter folgendem Link beantragt werden kann:

www.elster.de/eportal/registrierung-auswahl

Die Nutzung des SV-Meldeportals kostet für:

Wichtig: Registrieren Sie sich bis 31. März 2024, dann ist die Nutzung des SV-Meldeportals in den Jahren 2023 und 2024 kostenfrei.

Bitte beachten Sie, dass die Registrierung im neuen SV-Meldeportal wichtig ist um auch in Zukunft die elektronischen Arbeitsunfähigkeitsbescheinigungen ihrer Arbeitnehmer abrufen zu können.

Nicht nur Existenzgründer und junge Unternehmen können Zuschüsse beantragen, sondern auch Unternehmen, die schon länger existieren.

Die Förderdatenbank des Bundesministeriums für Wirtschaft und Klimaschutz unterstützt bei der Suche nach möglichen Zuschüssen. https://www.foerderdatenbank.de/FDB/DE/Home/home.html

Für die folgenden Vorhaben können beispielshaft ggf. Zuschüsse auch von nicht Existenzgründern beantragt werden:

Die Gewährung von Zuschüssen für KMU und Selbständige ist laut EU-Recht auf maximal 200.000 € innerhalb von drei Steuerjahren begrenzt (De-minimis-Regelung). Größere Zuschüsse bedürfen einer Genehmigung der EU.

Die KfW-Förderung „Wohneigentum für Familien“ wird ab dem 16.10.2023 nachgebessert. Weitere Informationen zu veränderten Einkommensgrenzen und Kredithöchstbeträgen finden Sie auf der Internetseite der KfW unter https://www.kfw.de/partner/KfW-Partnerportal/Kammern-und-Verb%C3%A4nde/F%C3%B6rderprodukte/Wohneigentum-f%C3%BCr-Familien-(300)/index.jsp .

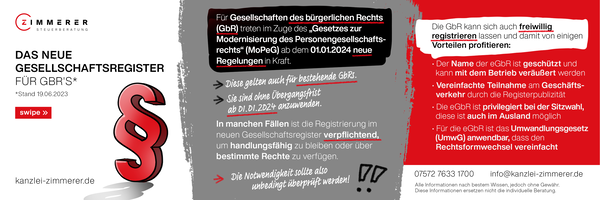

Ab dem 01.01.2024 können sich Gesellschaften des bürgerlichen Rechts (GbR’s) im Gesellschaftsregister eintragen und die Bezeichnung eGbR tragen. Bitte denken Sie daran, dass Sie sich als eGbR auch im Transparenzregister eintragen und ihre wirtschaftlichen Berechtigten bekanntgeben müssen.

Die folgenden in Stichpunkten aufgelisteten Änderungen sind geplant

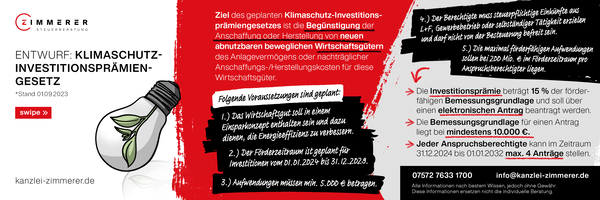

Durch das geplante Klimaschutz-Investitionsprämiengesetz soll die Anschaffung oder Herstellung von neuen abnutzbaren beweglichen Wirtschaftsgütern des Anlagevermögens oder nachträgliche Anschaffungs-/Herstellungskosten von diesen Wirtschaftsgütern begünstigt werden.

Voraussetzungen sollen sein

Die Investitionsprämie beträgt 15 % der förderfähigen Bemessungsgrundlage und soll über einen elektronischen Antrag unabhängig von der Steuererklärung beim Finanzamt beantragt werden. Die Bemessungsgrundlage für einen Antrag muss mindestens 10.000 € betragen. Jeder Anspruchsberechtigte kann im Zeitraum 31.12.2024 bis 01.01.2032 maximal 4 Anträge stellen.

Die Bundesregierung hat im August einige Gesetzesvorschläge beschlossen. So wurden die Eckpunkte für das Bürokratieentlastungsgesetz, das Zukunftsfinanzierungsgesetz sowie das Wachstumschancengesetz veröffentlicht. Welche Punkte dieser Gesetzesvorschläge schlussendlich umgesetzt werden und ab wann diese Gesetze rechtskräftig sind bleibt abzuwarten. So ist z. B. die Verkündigung des bereits viel diskutierten Wachstumschancengesetz aktuell für Ende Dezember 2023 geplant.

Unternehmer müssen bei der Vergabe von öffentlichen Aufträgen oft eine Unbedenklichkeitsbescheinigung einer Krankenkasse vorweisen. Ab dem 01.01.2024 kann die sog. Unbedenklichkeitsbescheinigung elektronisch bei der jeweiligen Krankenkasse beantragt werden. Die Beantragung kann einmalig oder als Abonnentenmodell erfolgen.

Ende Juli wurden der Bundesrahmentarifvertrag für das Baugewerbe (BRTV) und der Tarifvertrag Inflationsausgleichsprämie für allgemeinverbindlich erklärt. Das heißt, die entsprechenden Regelungen gelten jetzt für alle Betriebe und Beschäftigte in der Bauwirtschaft. Weitere Informationen und die jeweiligen Tarifverträge finden Sie auf der Homepage der Soka-Bau.

Ziel des Portals ist es, alle Renteninformationen zentral abrufen zu können. Der aktuelle Stand der gesetzlichen, betrieblichen und privaten Altersvorsorge soll hier ersichtlich sein. Aktuell sind die Daten jedoch noch nicht vollständig.

Die Nutzung des Online-Portals ist freiwillig, kostenfrei und über jeden gängigen Internetbrowser möglich.

Für den Zugang zum Portal ist die Online-Funktion des elektronischen Personalausweises sowie die individuelle Steuer-Identifikationsnummer erforderlich.

Weiter Informationen erfahren Sie auf der Webseite „Rentenuebersicht.de“ und auf der Homepage der Deutschen Rentenversicherung (https://www.deutsche-rentenversicherung.de/DRV/DE/Ueber-uns-und-Presse/Presse/Meldungen/2023/230512-digitale-rentenuebersicht-ab-sommer.html).

Die Bundesregierung plant zwei neue Förderangebote um den Aufbau der Ladeinfrastruktur für Elektrofahrzeuge stärker zu unterstützen.

Ein Programm fördert die Eigenstromversorgung beim Laden von Elektroautos in privaten Wohngebäuden. Hier sollen Ladestationen, Photovoltaikanlagen und Speicher kombiniert gefördert werden.

Das zweite Programm soll den Aufbau von Schnellladeinfrastruktur finanziell unterstützen. Der Netzanschluss für den Betrieb gewerblich genutzter PKW und LKW wird hier berücksichtigt.

Zum 01.07.2023 hat die Deutsche Bundesbank den Basiszinssatz von 1,62 % auf 3,12 % erhöht.

Bei Rentnern, die wegen ihrer geringen Rente einen Grundrentenzuschlag erhalten, können die Einkommensteuerbescheide 2021 und 2022 fehlerhaft sein, wenn der Grundrentenzuschlag nicht als steuerfrei berücksichtigt wurde. Da die Steuerfreiheit erst Ende des Jahres 2022 rückwirkend zum 01.01.2021 beschlossen wurde, hat die Deutsche Rentenversicherung die elektronischen Daten Anfang diesen Jahres noch nicht korrekt an das Finanzamt gemeldet. Die Deutsche Rentenversicherung wird nun die falsch übermittelten Daten korrigieren und erneut elektronisch an das Finanzamt melden. Das Finanzamt wird dann anschließend den falschen Steuerbescheid ändern und die zu viel gezahlte Steuer erstatten. Ein Einspruch gegen den fehlerhaften Einkommensteuerbescheid ist nicht erforderlich.

Ziel des Gesetzes ist es u. a., Menschen mit Behinderung in reguläre Arbeit zu bringen. Deshalb sollen Arbeitgeber mit mindestens 20 Arbeitsplätzen, wenigstens fünf Prozent davon mit schwerbehinderten Menschen besetzten. Ist diese Beschäftigungspflicht nicht erfüllt, ist künftig eine höhere Ausgleichsabgabe zu zahlen. Diese Regelung gilt erstmals ab dem 01.01.2024, so dass die geänderte Ausgleichsabgabe erstmals zum 31. März 2025 fällig wird. Weitere Details des Gesetzes wie z. B. die Genehmigungsfiktion für Anspruchsleistungen des Integrationsamtes oder die höheren Lohnkostenzuschüsse können auf der Internetseite des Bundesministerium für Arbeit und Soziales https://www.bmas.de/DE/Service/Gesetze-und-Gesetzesvorhaben/gesetz-zur-foerderung-eines-inklusiven-arbeitsmarktes.html recherchiert werden.

Inzwischen wurde das reformierte Fachkräfteeinwanderungsgesetz vom Bundestag beschlossen. Ziel des Gesetzes ist es, ausländischen Fachkräften den Einstieg in den deutschen Arbeitsmarkt zu erleichtern bzw. zu ermöglichen. Die „Blue Card“, eine Anerkennungspartnerschaft, die Chancenkarte mit Punktesystem oder die Sonderregelung für Asylbewerber, die zum 29.03.2023 in einem Asylverfahren waren, sollen helfen den Fachkräftemangel in Deutschland zu reduzieren.

Über das Informationsportal „Make it in Germany“ https://www.make-it-in-germany.com/de/unternehmen können sich Fachkräfte und Arbeitgeber über die aktuellen Regelungen informieren.

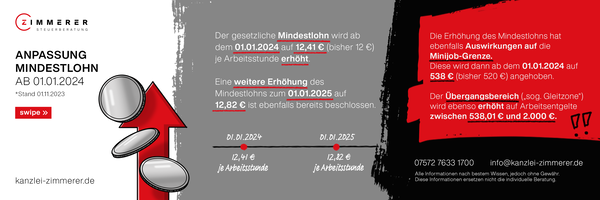

Laut Vorschlag der Mindestlohnkommission soll der gesetzliche Mindestlohn in Deutschland ab dem 01.01.2024 auf 12,41 € steigen. Zum 01.01.2025 ist eine weitere Steigerung auf 12,82 € vorgeschlagen. Es bleibt abzuwarten, ob die Bundesregierung den Vorschlag durch eine verbindliche Verordnung so umsetzt.

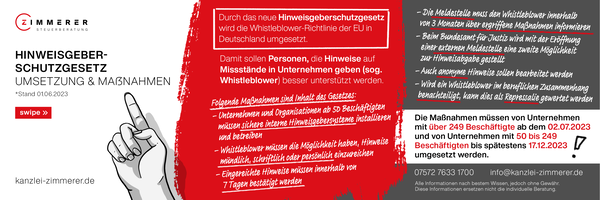

Durch das neue Hinweisgeberschutzgesetz wird die Whistleblower-Richtlinie der EU in Deutschland umgesetzt. Das Gesetz soll Personen, die Hinweise auf Missstände in Unternehmen geben (sog. Whistleblower) besser schützen. Unternehmen und Organisationen ab 50 Beschäftigten müssen lt. Gesetz nun sichere interne Hinweisgebersysteme installieren und betreiben. Für Unternehmen mit 50 bis 249 Beschäftigten wurde eine Umsetzungsfrist bis zum 17.12.2023 gewährt. Unternehmen mit über 249 Beschäftigte müssen das Gesetz ab dem 02.07.2023 anwenden.

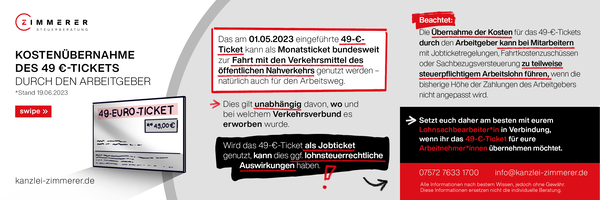

Seit dem 01.05.2023 können mit dem sog. 49-€-Ticket bundesweit für immer einen Monat die Verkehrsmittel des öffentliche Nahverkehr genutzt werden. Dies gilt unabhängig davon, in welchem Bundesland oder bei welchem Verkehrsverbund das Ticket erworben wurde. Bitte beachten Sie, dass die Einführung des neuen Tickets ggf. lohnsteuerrechtliche Auswirkungen hat. Bei Mitarbeitern mit Jobticketregelungen, Fahrtkostenzuschüssen oder Sachbezugsversteuerung kann die Übernahme der Kosten für das 49-€-Ticket zu teilweise steuerpflichtigem Arbeitslohn führen, wenn die bisherige Höhe der Zahlungen des Arbeitgebers nicht angepasst wird.

Bitte setzen Sie sich mit ihrer Lohnsachbearbeiterin in Verbindung, wenn Sie das 49-€-Ticket für ihre Arbeitnehmer/innen übernehmen möchten.

Für Gesellschaften des bürgerlichen Rechts treten ab dem 01.01.2024 neue Regelungen in Kraft. Die rechtlichen Änderungen durch das „Gesetz zur Modernisierung des Personengesellschaftsrechts“ (MoPeG) sind auch für bestehende GbRs ohne Übergangsfrist sofort ab dem 01.01.2024 anzuwenden. Die Notwendigkeit seine bestehende GbR in das neue Gesellschaftsregister einzutragen, sollte unbedingt überprüft werden. So muss die GbR zukünftig z. B. für den Erwerb einer Immobilie im Gesellschaftsregister eingetragen sein. Auch im Gesellschaftsvertrag können Anpassungen erforderlich sein.

Seit Ende 2020 wurden die Zugangsvoraussetzungen für das Kurzarbeitergeld immer wieder verändert bzw. erleichtert. Ab dem 01.07.2023 gelten nun wieder die regulären Zugangsvoraussetzungen. Auch die Sonderregelungen in Bezug auf Leiharbeitnehmer, Erstattung von SV-Beiträgen, Höhe des Kurzarbeitergeldes, Hinzuverdienst und Bezugsdauer enden zum 30.06.2023.

Hinweis: Arbeitnehmer, die mehr als 410 € Kurzarbeitergeld im Jahr erhalten haben, sind zur Abgabe einer Steuererklärung verpflichtet. Bitte weisen Sie ihre Arbeitnehmer/innen darauf hin, dass sie ggf. bis zum 31.07. eine Steuererklärung erstellen müssen.

Das neue Meldeportal soll sv-net ersetzen, welches übergangsweise noch bis 29.04.2024 genutzt werden kann. Das Meldeportal ermöglicht eine Ausfüllhilfe für den elektronischen Datenaustausch zwischen Arbeitgebern/Selbständigen und den Sozialversicherungsträgern. Die Registrierung der Benutzenden ist nur noch mit einem ELSTER-Zertifikat möglich.

Von diesem Programm sollen Familien mit mindestens einem minderjährigen Kind im Haushalt und einem maximalen zu versteuernden Jahreseinkommen von 60.000 € profitieren. Die Jahreseinkommensgrenze erhöht sich für jedes weitere minderjährige Kind (im Haushalt) um 10.000 €. Weitere Voraussetzungen sind, dass die Familie selbst im neuen Wohneigentum wohnen wird, kein anderes Wohneigentum besitzt und auch kein Baukindergeld erhalten hat. Weitere Informationen unter https://www.bundesregierung.de/breg-de/suche/wohneigentum-fuer-familien-2193708 .

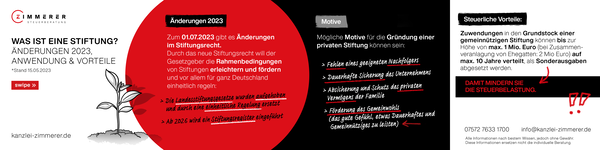

Mit Wirkung zum 01.07.2023 werden die Landesstiftungsgesetze aufgehoben und durch eine einheitliche Regelung für das gesamte Bundesgebiet ersetzt. Sowohl gemeinnützige als auch privatnützige Stiftungen sind von der Stiftungsreform betroffen. Das neue Stiftungsrecht soll die Rahmenbedingungen von Stiftungen erleichtern und fördern. Bestandsstiftungen sollten zeitnah ihre Satzungen im Hinblick auf BJR (Business Judgement Rule), Abweichungen zum neuen Stiftungsrecht oder die Flexibilisierung der Verwendung von Stiftungsvermögen überprüfen. Ab dem Jahr 2026 soll das Stiftungsregister eingeführt werden, in dem unter anderem Angaben zur Vertretungsbefugnis gemacht werden müssen.

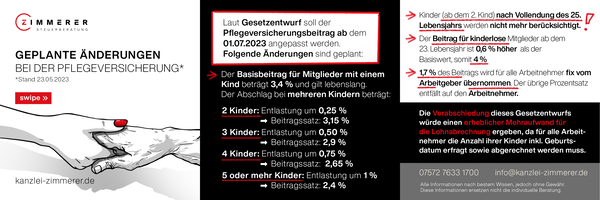

Laut Gesetzentwurf soll der Pflegeversicherungsbeitrag ab dem 01.07.2023 angepasst werden. Für kinderlose Mitglieder der Pflegeversicherung (ab dem 23. Lebensjahr) erfolgt eine Erhöhung von 3,4 % auf 4,0 %. Für Mitglieder mit Kindern hängt der Beitrag von der Anzahl ihrer Kinder sowie dem Alter der Kinder ab und ist entsprechend gestaffelt. Kinder nach Vollendung des 25. Lebensjahrs sollen nicht mehr berücksichtigt werden. 1,7 % des Beitrags sollen für alle Arbeitnehmer fix vom Arbeitgeber übernommen werden. Der verbleibende Prozentsatz entfällt auf den Arbeitnehmer. Bei einem Beitragssatz von 4,0 % sind somit 2,3 % vom Arbeitnehmer zu tragen. Sollte der Gesetzentwurf so verabschiedet werden, ergibt sich ein erheblicher Mehraufwand für die Lohnabrechnung, da für alle Arbeitnehmer die Anzahl ihrer Kinder sowie deren Geburtsdatum erfragt und entsprechend abgerechnet werden muss.

Zum 01.05.2023 wird der Mindestlohn für Pflegefachkräfte auf 17,65 Euro angehoben. Dieser Mindestlohn liegt über dem allgemeinen gesetzlichen Mindestlohn. Zusätzlich ist ab dem 01.05.2023 auch ein Anspruch auf Mehrurlaub in Kraft getreten. Der Mindestlohn für Pflegekräfte und Pflegehilfskräfte wurde ebenfalls festgesetzt. Zum 01.12.2023 soll eine weitere Erhöhung des Mindestlohns von Pflegefachkräften erfolgen.

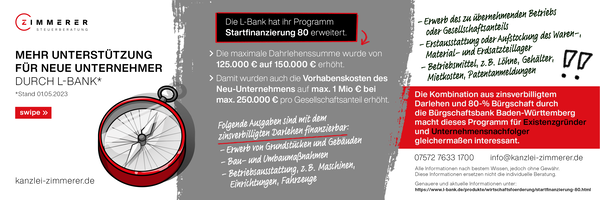

Die L-Bank hat ihr Programm Startfinanzierung 80 erweitert. Durch die Kombination aus zinsverbilligtem Darlehen und 80-prozentiger Bürgschaft durch die Bürgschaftsbank Baden-Württemberg ist dieses Programm nicht nur für Existenzgründer, sondern auch für Unternehmensnachfolger interessant. Mehr Informationen zum Förderprogramm finden Sie auf der Internetseite der L-Bank unter https://www.l-bank.de/produkte/wirtschaftsfoerderung/startfinanzierung-80.html .

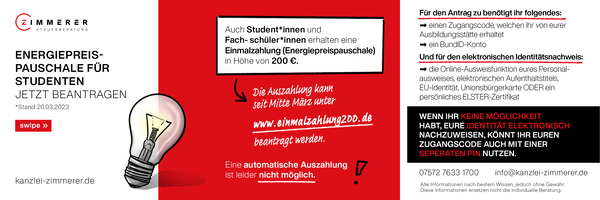

Laut Gesetzesbeschluss sollen auch Studenten/Studentinnen sowie Fachschüler/innen 200,00 € an Einmalzahlung (Energiepreispauschale) erhalten. Die Auszahlung muss von den Anspruchsberechtigten beantragt werden. Es wird aktuell eine digitale Antragsplattform vorbereitet. Die Antragstellung soll ab Mitte März möglich sein.

Vor allem die Änderungen beim Arbeitnehmer-Pauschbetrag und bei Steuerpflichtigen mit Steuerklasse II, die bisher noch nicht bei den amtlichen Lohnsteuertabellen 2023 berücksichtigt waren, wurden nun in den ab April 2023 gültigen Lohnsteuertabellen berücksichtigt. Die Änderungen gelten bereits ab Januar 2023. Die programmtechnische Umsetzung erfolgt allerdings erst ab April 2023, so dass der vom Arbeitgeber bereits vorgenommene Lohnsteuerabzug für die Monate Januar bis März ggf. korrigiert werden muss.

An die Rentner/Rentnerinnen wurde im Dezember ebenfalls die Energiepreispauschale durch die Rentenversicherungsträger ausbezahlt. Ob bzw. wie die Pauschale zu versteuern ist, war bisher unklar. Inzwischen wurde gesetzlich geregelt, dass diese Energiepreispauschale ebenfalls steuerpflichtig ist. Die Versteuerung erfolgt nicht in Höhe des Ertragsanteils der Rente sondern in voller Höhe.

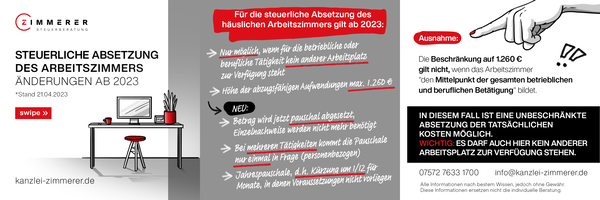

Bis einschließlich VZ 2022 konnten Steuerpflichtige, deren Arbeitszimmer zwar nicht den Mittelpunkt der Tätigkeit darstellt, ihnen jedoch kein anderer Arbeitsplatz zur Verfügung steht, Kosten für ein Arbeitszimmer begrenzt auf maximal 1.250,00 € jährlich geltend machen.

Vor allem Lehrer/innen waren hier betroffen. Ab 2023 entfällt in diesen Fällen die Möglichkeit des Arbeitszimmerabzugs im Rahmen der Einkommensteuererklärung.

Alternativ kann von den Betroffenen die Homeoffice-Pauschale angesetzt werden. Es können ab 2023 € 6 pro Tag, maximal für 210 Tage steuerlich geltend gemacht werden. Der Maximalbetrag beläuft sich somit auf 1.260,00 €.

Laden Arbeitnehmer ihren Hybrid- oder Elektro-Dienstwagen, der Ihnen auch zur privaten Nutzung überlassen wird, zu Hause mit Strom auf, so kann der Arbeitgeber ihnen die Stromkosten steuer- und sozialversicherungsbeitragsfrei erstatten. Der Auslagenersatz kann in Höhe der tatsächlichen Ladekosten erfolgen. Alternativ kann der Auslagenersatz auch in Höhe der lohnsteuerlichen Pauschalbeträge erstattet werden.

Wird beim Aufladen Strom aus der privaten Photovoltaik-Anlage verwendet, kann der vom Arbeitgeber bezahlte Auslagenersatz unter bestimmten Voraussetzungen ab dem 01.01.2022 in der Einkommensteuererklärung des Arbeitnehmers steuerfrei behandelt werden. Hinsichtlich der Umsatzsteuer bleibt die Besteuerung der Stromentnahme zunächst bestehen. Ein Wechsel zur sog. Kleinunternehmerregelung (§19 UStG) könnte hier eine Lösung sein.

Stammt der zum Aufladen verwendete Strom aus einer Photovoltaik-Anlage, die erst ab dem 01.01.2023 erworben wurde und greift hier der sog. Nullsteuersatz, ist die Anwendung der sog. Kleinunternehmerregelung voraussichtlich von Beginn an sinnvoll.

Für Stiftungen gelten ab Juli 2023 neue bzw. geänderte Vorgaben. Bis spätestens 01.01.2026 soll ein zentrales Stiftungsregister mit Publizitätswirkung eingerichtet sein.

Die Abgabefrist für die Feststellungserklärungen zur Grundsteuer für land- und forstwirtschaftliche Flächen endet am 31.03.2023.

Seit 2022 haben Arbeitgeber 15 % an Pflichtzuschüssen zur betrieblichen Altersversorgung (bAV) zu gewähren. Jedes Jahr wir die maßgebliche Beitragsbemessungsgrenze (BBG) geändert. Im Jahr 2023 wurde diese nun deutlich erhöht. Ggfs. kann eine Erhöhung der BBG Auswirkung auf die Höhe des Pflichtzuschusses haben. Bitte überprüfen Sie ihren Zuschuss dahingehend.

Das Bundesministerium für Finanzen hat die für die Steuerermäßigung notwendige Musterbescheinigung mit Schreiben vom 26.01.2023 neu gefasst und aktualisiert. Die neue Bescheinigung kann unter https://www.bundesfinanzministerium.de/Content/DE/Downloads/BMF_Schreiben/Steuerarten/Einkommensteuer/2023-01-26-steuerermaessigung-fuer-energetische-massnahmen-bei-zu-eigenen-wohnzwecken-genutzten-gebaeuden.html heruntergeladen werden.

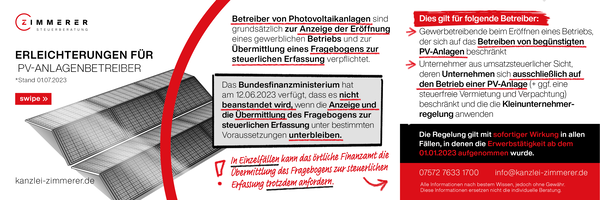

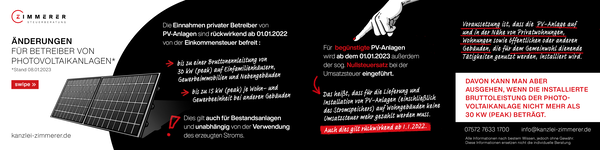

Private Betreiber von PV-Anlagen bis zu einer Bruttonennleistung von 30 kW (peak) auf Einfamilienhäusern, Gewerbeimmobilien und Nebengebäuden (z. B. Garagen, Carports) bzw. von 15 kW (peak) je Wohn- und Gewerbeeinheit bei anderen Gebäuden (z. B. Mehrfamilienhäuser, gemischt genutzte Immobilien) müssen rückwirkend ab dem 01.01.2022 ihre Einnahmen aus dem Betrieb der PV-Anlagen nicht mehr der Einkommensteuer unterwerfen. Dies gilt auch für Bestandsanlagen und außerdem unabhängig von der Verwendung des erzeugten Stroms.

Ab dem 01.01.2023 wird außerdem der sog. Nullsteuersatz bei der Umsatzsteuer für die begünstigten PV-Anlagen eingeführt. Für die Lieferung und Installation von PV-Anlagen (einschließlich des Stromspeichers) auf Wohngebäuden müssen die Betreiber/innen somit keine Umsatzsteuer mehr zahlen.

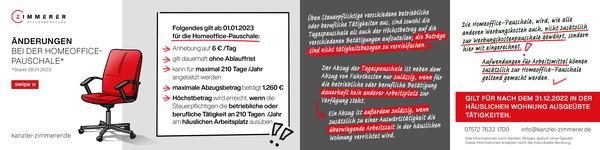

Die Pauschale wurde ab dem 01.01.2023 auf 6 € pro Tag angehoben und gilt nun dauerhaft ohne eine Ablauffrist. Die Pauschale kann für maximal 210 Tage pro Jahr angesetzt werden. Der maximale Abzugsbetrag beträgt 1.260 €. Aufwendungen für Arbeitsmittel können zusätzlich zur Homeoffice-Pauschale geltend gemacht werden. Die Geltendmachung von Fahrtkosten für Fahrten zwischen Wohnung und Betriebsstätte bzw. regelmäßiger Arbeitsstätte sind unter bestimmten Voraussetzungen zusätzlich möglich. Die Homeoffice-Pauschale, wird, wie alle anderen Werbungskosten auch, nicht zusätzlich zur Werbungskostenpauschale gewährt, sondern hier mit eingerechnet.

Zum 01.01.2023 erfolgte eine Erhöhung des Sparer-Pauschbetrags auf 1.000 € pro Steuerpflichtiger, d.h. 2.000 € bei der Zusammenveranlagung. Bereits erteilte Freistellungsaufträge werden von den Kreditinsituten prozentual erhöht. Unter Umständen ist es jedoch sinnvoll die korrekte Verteilung der erteilten Freistellungsaufträge im Ganzen nochmals zu überprüfen.

Ab dem 01.01.2023 wird nur noch der Kauf von rein elektrischen Fahrzeugen gefördert. Die förderfähigen Fahrzeuge müssen nachweislich einen positiven Klimaschutzeffekt haben. Bei einem Netto-Listenpreis des Basismodells von 40.000 € beträgt die Förderung 4.500 €. Bei einem Netto-Listenpreis im Bereich über 40.000 bis maximal 65.000 € beträgt die Förderung 3.000 €. Erst nach Ablauf eines Jahres dürfen die mit der Förderung gekauften Fahrzeuge weiterverkauft werden.

Für nach dem 31.12.2022 erstellte Wohngebäude wird der lineare Afa-Satz auf 3 Prozent angehoben.

Für Mietwohnungen, die aufgrund eines Bauantrages/einer Bauanzeige in den Jahren 2023 bis 2026 hergestellt werden und die die Kriterien für ein „Effizienzhaus 40“ mit Nachhaltigkeitsklasse /Effizienzgebäude-Stufe 40 erfüllen kann ggf. die Sonderabschreibung nach § 7b EStG geltend gemacht werden. Die geänderte einzuhaltende Baukostenobergrenze und die geänderte maximal förderfähige Bemessungsgrundlage sind außerdem zu beachten.

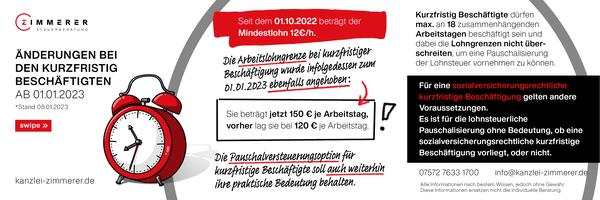

Die Arbeitslohngrenze pro Arbeitstag wird ab dem 01.01.2023 von 120 € auf 150 € angehoben. Die Pauschalversteuerungsoption für kurzfristige Beschäftigte soll auch weiterhin ihre praktische Bedeutung behalten.

Der erleichterte Zugang wurde bis zum 30.06.2023 verlängert.

Laut Gesetzesentwurf sollen die Preisbremsen für den Zeitraum 01.01.2023 bis 30.04.2024 gelten. Da die Preisbremsen voraussichtlich erst ab März 2023 gelten, werden die Kosten für Januar und Februar rückwirkend begrenzt.

Folgende Regelungen sind geplant:

Gas- und Wärmepreisbremse

Private Haushalte, kleine und mittlere Unternehmen: (Gas- und Wärmeverbrauch unter 1,5 Mio. kWh im Jahr)

Industriekunden:

Strompreisbremse

Private Haushalte, kleine und mittlere Unternehmen (Stromverbrauch bis zu 30.000 kWh pro Jahr)

Industriekunden

Die Begrenzung erfolgt auch 13 Cent zzgl. Steuern, Abgaben und Umlagen begrenzt auf 70 % des Vorjahresverbrauchs.

Im 8. SGB-IV-Änderungsgesetz sind folgende Änderungen geplant:

Entsprechend der energetischen Qualität des Hauses soll ab dem 01.01.2023 die Kohlendioxidabgabe für das Gebäude zwischen Mieter und Vermieter aufgeteilt werden. Je schlechter die energetische Qualität des Hauses ist, desto höher ist der Kostenanteil des Vermieters.

Die Kohlendioxidkosten werden bei Nichtwohngebäuden von Mieter und Vermieter zunächst jeweils zur Hälfte getragen.

Die Kostenermittlung erfolgt im Rahmen der jährlichen Heizkostenabrechnung. In den Fällen, in denen die Mieter sich selbst mit Brennstoff versorgen, können diese beim Vermieter Erstattungsansprüche geltend machen. Die Geltendmachung muss innerhalb von 12 Monaten erfolgen.

Mit einem zweiten Heizkostenzuschuss entlastet die Bundesregierung Wohngeldberechtigte sowie Azubis und Studierende mit BAföG. Entscheidend für den Anspruch ist, dass die Berechtigten bereits für mindestens einen der Monate von September bis Dezember 2022 ihre Förderung beziehen. Der Zuschuss wird von Amtswegen ausbezahlt, er muss nicht beantragt werden. Der Zuschuss soll noch in diesem Jahr ausbezahlt werden.

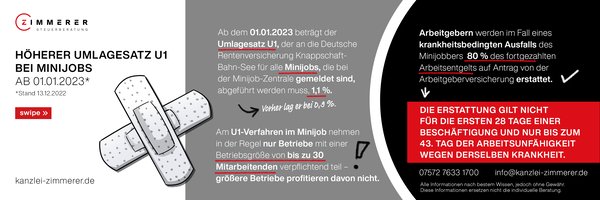

Ab dem 01.01.2023 beträgt der Umlagesatz U1, der an die Deutsche Rentenversicherung Knappschaft-Bahn-See für alle Minijobs, die bei der Minijob-Zentrale gemeldet sind, abgeführt werden muss, 1,1 %.

Im Krankheitsfall des Arbeitnehmers, bekommt der Arbeitgeber i.d.R. 80 % des fortgezahlten Arbeitsentgelts auf Antrag erstattet.

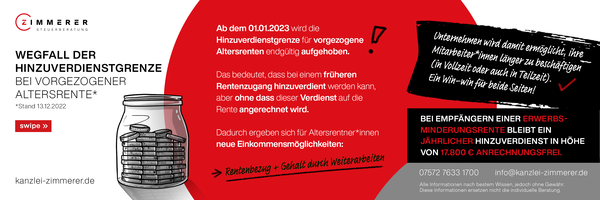

Ab dem 01.01.2023 wird die Hinzuverdienstgrenze für vorgezogene Altersrenten endgültig aufgehoben. Dies ermöglicht den Altersrentnern und Altersrentnerinnen neue Einkommensmöglichkeiten (Rentenbezug + Gehalt durch Weiterarbeiten) und den Unternehmen u. U. eine längere Beschäftigung ihrer Mitarbeiter und Mitarbeiterinnen (in Vollzeit oder auch in Teilzeit).

Bei Empfängern einer Erwerbsminderungsrente bleibt ein jährlicher Hinzuverdienst in Höhe von 17.800 € anrechnungsfrei.

Die letzte Übergangsfrist für „Altkassen“ läuft zum 31.12.2022 aus. Ab dem 01.01.2023 müssen alle Kassen mit einer „zertifizierten technischen Sicherheitseinrichtung“ versehen sein.

Das Energiekostendämpfungsprogramm (EDKP) wurde bis Ende 2022 verlängert. Die Änderungen der Förderrichtlinien wurden am 06.10.2022 im Bundesanzeiger veröffentlicht. Der Förderzeitraum ist aktuell vom 01.02.2022 bis 31.12.2022. Weitere Informationen zu den Antragsvoraussetzungen finden Sie auf der Seite des Bundesamtes für Wirtschaft und Ausfuhrkontrolle.

Für alle Unternehmen mit bis zu 500 Mitarbeitenden bietet das Land Baden-Württemberg die Förderung durch die Digitalisierungsprämie Plus in Form eines Darlehens oder in Form eines Zuschusses an.

Unternehmen, an denen eine öffentliche Stelle zu mindestens 25 % beteiligt ist oder an denen ein anderes Unternehmen mit mehr als 500 Mitarbeitenden beteiligt ist sind nicht berechtigt.

Die Einführung neuer digitaler Systeme der Informations- und Kommunikationstechnik (IKT) für Produkte, Dienstleistungen, Prozesse sowie die Verbesserung der IKT-Sicherheit und KI-Anwendungen sind förderfähig.

Digitalisierungsprämie Plus Zuschuss: 10.000 bis 20.000 €; maximal 50 % der Gesamtinvestition, https://www.l-bank.de/produkte/finanzhilfen/digiplus-zuschuss.html

Digitalisierungsprämie Plus Darlehen: 10.000 bis 120.000 €, 1 bis 2 Jahre tilgungsfrei sowie ein individueller Tilgungszuschuss, https://www.l-bank.de/produkte/wirtschaftsfoerderung/digitalisierungspraemie.html

Anträge sind bei der L-Bank zu stellen. Genaue Informationen finden Sie auf der Internetseite der L-Bank.

Ab dem 01.01.2023 ist die euBP der Rentenversicherung nun Pflicht. Für Mandanten, bei denen wir die Lohnabrechnungen erstellen ändert sich nichts, da wir bereits die elektronische Betriebsprüfung praktizieren. Mandanten, die ihre Lohnabrechnungen noch selbst erstellen sollten überprüfen, ob ihr Lohnprogramm eine elektronische Übermittlung der Entgeltabrechnungen ermöglicht. Unter Umständen ist es möglich, sich auf Antrag bis längstens Ende 2026 von der euBP befreien zu lassen. Der Antrag muss jedoch frühzeitig vor dem 01.01.2023 an die Betriebsprüfungsstelle der Rentenversicherung übermittelt werden.

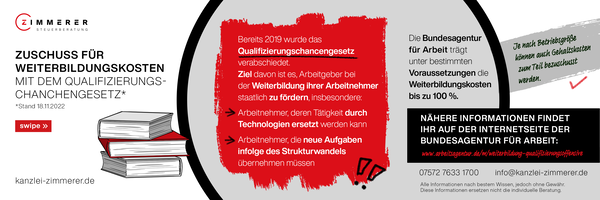

Zeil des Qualifizierungschancengesetz aus dem Jahr 2019 ist es, die Weiterbildung von beschäftigten Arbeitnehmern, deren Tätigkeit durch Technologien ersetzt werden kann oder die neue Aufgaben infolge des Strukturwandels übernehmen müssen, staatlich zu fördern. Die Bundesagentur für Arbeit trägt unter bestimmten Voraussetzungen die Weiterbildungskosten bis zu 100 %. Je nach Betriebsgröße können auch Gehaltskosten z. T. bezuschusst werden. Nähere Informationen finden Sie auf der Internetseite der Bundesagentur für Arbeit: https://www.arbeitsagentur.de/m/weiterbildung-qualifizierungsoffensive/

Steuerpflichtige mit Einkünften aus Land- und Forstwirtschaft, Gewerbebetrieb oder selbständiger Arbeit haben grundsätzlich die Möglichkeit eine Forschungszulage zu beantragen. Der Beginn der begünstigten Forschungs- und Entwicklungsvorhaben darf allerdings erst nach dem 01.01.2020 erfolgt sein. Gefördert werden können der Bruttolohn der Arbeitnehmer/-innen, Eigenaufwand sowie anteilige Kosten bei einer Auftragsforschung. Weitere Informationen zu den genauen Anspruchsvoraussetzungen sowie den notwendigen Schritten zur Beantragung der Forschungszulage erhalten Sie auf der Seite des Bundesfinanzministeriums. https://www.bundesfinanzministerium.de/Web/DE/Themen/Steuern/Steuerliche_Themengebiete/Forschungszulage/forschungszulage.html

Wer aktuell plant, in den nächsten Jahren Immobilien an Familienangehörige zu übertragen, sollte in Erwägung ziehen, dies noch vor dem 31.12.2022 vorzunehmen.

Das geplante Jahressteuergesetz 2022 enthält u.a. Änderungen bei der steuerlichen Immobilienbewertung. Ab dem 01.01.2023 soll durch das neue Gesetz der ermittelte und zu versteuernde Wert für dieselbe Immobilien deutlich höher ausfallen, als noch im Jahr 2022. Auch die höheren Bodenrichtwerte die aktuell von den Gemeinden und Städten festgesetzt werden, verursachen eine höhere Bewertung. Als Konsequenz fällt die für den Übertrag zu zahlende Steuer (z. B. Erbschaftsteuer oder Schenkungsteuer) deutlich höher aus.

Die Finanzminister der Länder haben sich darauf geeinigt, dass die bisherige Abgabefrist für die Abgabe von Feststellungserklärungen zur Grundsteuer vom 31.10.2022 einmalig auf den 31.01.2023 verlängert wird.

Ab dem 01.01.2023 erhalten Arbeitgeber bei Arbeitsunfähigkeit ihrer Mitarbeiter grundsätzlich keine Arbeitsunfähigkeitsbescheinigung in Papierform mehr. Die Arbeitgeber rufen nun die Arbeitsunfähigkeitsdaten ihrer erkrankten Mitarbeiter elektronisch bei deren Krankenkasse ab. Für den Abruf ist wichtig, dass Sie immer über die aktuelle Krankenkassen ihrer Mitarbeiter informiert sind. Dies ist vor allem bei den sog. Minijobbern wichtig, da hier nicht die Minijob-Zentrale für die Übermittlung der Daten zuständig ist, sondern die jeweilige individuelle Krankenkasse.

Was weiterhin bleibt, ist, dass Mitarbeiter im Falle einer Erkrankung unverzüglich den Arbeitgeber hierüber informieren müssen. Auch die voraussichtliche Dauer der Arbeitsunfähigkeit muss hierbei mitgeteilt werden.

Was sich ändert ist, dass der Arbeitgeber erst frühestens nach 5 Tagen die tatsächlichen Arbeitsunfähigkeitsdaten abrufen kann. Außerdem gibt es Abrufe wie z. B. „Anforderung Ende Entgeltersatzleitung“ oder die Prüfung der Anrechenbarkeit von Vorerkrankungen auf die Entgeltfortzahlung, die vorgenommen werden können bzw. müssen.

Bitte beachten Sie, dass die elektronische Arbeitsunfähigkeitsbescheinigung für folgende Maßnahmen bzw. folgende Personengruppen nicht erstellt bzw. übermittelt wird:

Bitte denken Sie daran rechtzeitig ihre betriebsinternen Prozesse auf die Anforderungen durch die elektronische Arbeitsunfähigkeitsbescheinigung (Zeiterfassung, Fehlzeitenmanagement, Informationsfluss zwischen Vorgesetztem und Entgeltabrechnungspersonal) anzupassen.

Die Bundesregierung plant aufgrund der aktuell schwer kalkulierbaren Energie- und Rohstoffpreise folgende zeitlich bis zum 31.12.2023 befristete Änderungen beim Insolvenzrecht:

Die befristeten Änderungen betreffen nicht die Insolvenzantragspflicht wegen Zahlungsunfähigkeit.

Bitte lassen Sie sich bei drohender Überschuldung bzw. Zahlungsfähigkeit unbedingt durch einen Spezialisten rechtlich beraten.

Inzwischen wurden die FAQ zur Inflationsausgleichsprämie erstellt und veröffentlicht. Sie können unter folgendem Link eingesehen werden:

www.bundesfinanzministerium.de/Content/DE/FAQ/2022-12-07-FAQ-Inflationsausgleichspraemie.html

Im Bundesgesetzblatt wurde die Inflationsausgleichsprämie nun verkündet, so dass Arbeitgeber ab dem 26.10.2022 die Auszahlung der Inflationsausgleichsprämie vornehmen können. Die Auszahlung darf auch in Teilbeträgen erfolgen.

Arbeitgeber können im Zeitraum 01.10.2022 bis 31.12.2024 bis zu 3.000 € zusätzlich zum ohnehin geschuldeten Arbeitslohn steuer- und sozialversicherungsfrei an ihre Arbeitnehmer auszahlen. Die sog. Arbeitgeber-Inflationsausgleichsprämie kann in Form von Zuschüssen oder Sachbezügen gewährt werden. Ein Hinweis auf der Gehaltsabrechnung, dass die „Zahlung“ in Zusammenhang mit der aktuellen Preissteigerung steht, reicht aus. Bitte beachten Sie, dass eine Umbenennung von regelmäßigen Einmalbezügen (z. B. Weihnachtsgeld) als Arbeitgeber-Inflationsausgleichsprämie nicht möglich ist. Auch wird die Prämie nicht wie die Energiepreispauschale vom Finanzamt wieder an Sie zurückerstattet.

Für Gaslieferungen über das Erdgasnetz, wird der Umsatzsteuersatz im Zeitraum 01.10.2022 bis 31.03.2023 zeitlich befristet von 19 % auf 7 % gesenkt.

Das Lieferkettensorgfaltspflichtengesetz, das am 01.01.2023 in Kraft tritt, hat das Ziel, die Menschenrechte und die Umwelt innerhalb der Lieferketten stärker zu schützen. Das Gesetz findet Anwendung für großen deutschen Unternehmen, die mindestens 3.000 Arbeitnehmer regelmäßig im Inland beschäftigen. Ab dem 01.01.2024 sinkt dieser Wert auf mindestens 1.000 Arbeitnehmer.

Da voraussichtlich die großen Unternehmen ihre Sorgfaltspflichten an die Zulieferer weitergeben werden, wird dieses Gesetz voraussichtlich auch für diese kleineren Unternehmen relevant werden.

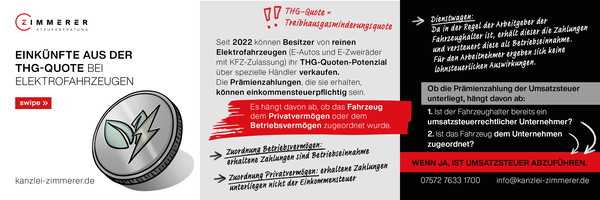

Seit dem Jahr 2022 können Besitzer von reinen Elektrofahrzeugen (Elektroautos und elektrisch betriebene Zweiräder, die eine Zulassung als Kraftfahrzeug haben) über spezielle Händler ihr THG-Quoten-Potenzial verkaufen. Die Prämienzahlungen, die sie erhalten können einkommensteuerpflichtig sein. Es hängt davon ab, ob das Fahrzeug dem Privatvermögen oder dem Betriebsvermögen zugeordnet wurde.

Ob die Prämienzahlung der Umsatzsteuer unterliegt, hängt davon ab, ob der Fahrzeughalter bereits ein umsatzsteuerrechtlicher Unternehmer ist, oder nicht und ob das Fahrzeug dem Unternehmen zugeordnet ist. Wenn ja, ist Umsatzsteuer abzuführen.

Es sind u. a. folgende Entlastungsmaßnahmen geplant:

Laut Beschluss der Bundesregierung soll ab dem 01.01.2023 bei vorgezogener Altersrente die Hinzuverdienstgrenze vollständig entfallen. Auch bei Erwerbsminderungsrenten soll es zu einer Erhöhung der Hinzuverdienstgrenze kommen.

Laut Pressemitteilung des Bundesministeriums für Wirtschaft und Klimaschutz (BMWK) vom 26.07.2022 sind folgende Änderungen geplant:

Förderung ab dem 01.01.2023

Förderung ab dem 01.09.2023

Förderung ab dem 01.01.2024

Das Datum des Förderantrags (setzt Fahrzeugzulassung voraus) bleibt weiterhin maßgebend.

Obige Fördersätze setzten sich aus dem Bundesanteil der Umweltbonusförderung incl. der Innovationsprämie zusammen. Eine zusätzliche Förderung durch die Hersteller soll 50 Prozent der Gesamt-Bundesförderung betragen. Das BMWK ist hierzu noch im Austausch mit den Herstellern.

Die Förderung mit dem Umweltbonus endet, wenn die bereitgestellten Mittel ausgeschöpft sind.

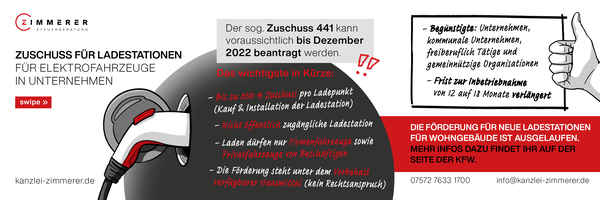

Der sog. Zuschuss 441 kann voraussichtlich bis Dezember 2022 beantragt werden.

Die wichtigsten Eckpunkte sind:

Die Förderung für neue Ladestationen für Wohngebäude ist ausgelaufen.

Nähere Informationen finden Sie auf der Seite der KfW.

Noch bis zum 15. September 2022 können kleinere und mittlere Betriebe (max. 499 Mitarbeiter), die von der Coronakrise betroffen sind, Zuschüsse für im Ausbildungsjahr 2021/2022 geschlossene Ausbildungsverträge erhalten.

Die einmalige Ausbildungsprämie (für Ausbildungsbetriebe, die ihr Ausbildungsplatzangebot nicht verringert haben) beträgt 4.000 €. Die Ausbildungsprämie plus (für Ausbildungsbetriebe, die ihr Ausbildungsplatzangebot erhöht haben) beträgt 6.000 €.

Nur wenn das Ausbildungsverhältnis über die Probezeit hinaus weiterhin besteht, erfolgt die Auszahlung.

Auf der Internetseite der Bundesagentur für Arbeit stehen weitere Informationen sowie die notwendigen Antragsunterlagen zur Verfügung.

Der bisherige Auslandstätigkeitserlass aus dem Jahr 1983 wurde nach fast 40 Jahren umfangreich überarbeitet und ergänzt. Unter bestimmten Voraussetzungen (abhängig von Beschäftigungsort, Art der Beschäftigung, Dauer der Auslandstätigkeit, tatsächliche ausländische Mindestbesteuerung, etc.) kann auf eine Besteuerung des von einem inländischen Arbeitgeber gezahlten Arbeitslohn verzichtet werden.

Ab dem 30.07.2022 treten laut BMWK erste Regelungen des neuen EEG 2023 in Kraft. Bestimmte PV-Anlagen, die ab dem 30.07.2022 in Betrieb genommen werden, können 13,0 ct/kWh erhalten. Für kleine PV-Anlagen wird zugleich der Netzanschluss vereinfacht. PV-Anlagen, die ab dem 01.01.2023 in Betrieb gehen, können 100 Prozent der PV-Nennleistung in das öffentliche Netz einspeisen.

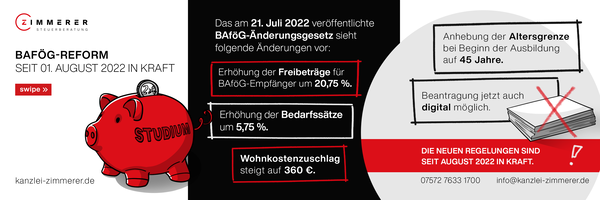

Das am 21. Juli 2022 veröffentlichte BAföG-Änderungsgesetz sieht folgende Änderungen vor:

Die neuen Regelungen treten zum 1. August 2022 in Kraft treten.

Im Zeitraum 18.11.2021 bis zum 31.12.2022 kann der sogenannte Pflegebonus in Höhe von 4.500 € zusätzlich zum ohnehin geschuldeten Arbeitslohn an spezielle Berufsgruppen ausgezahlt werden. Der steuerfreie Pflegebonus wird zusätzlich zur bereits abgelaufenen Corona-Sonderzahlung in Höhe von max. 1.500 € (01.03.2020 bis 31.03.2022) gewährt. Arbeitnehmer, die in den folgenden Einrichtungen tätig sind, können diesen Bonus steuer- und sozialversicherungsfrei von ihrem Arbeitgeber erhalten:

Nähere Informationen sind auf der Internetseite des Bundesgesundheitsministeriums zu finden.

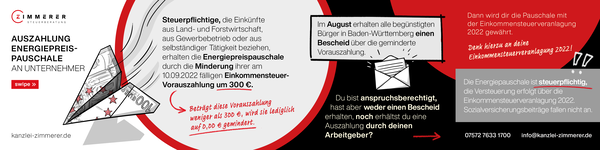

Diejenigen Steuerpflichtigen, die Einkünfte aus Land- und Forstwirtschaft, aus Gewerbebetrieb oder aus selbständiger Tätigkeit beziehen, erhalten die Energiepreispauschale in dem ihre am 10.09.2022 fällige Einkommensteuer-Vorauszahlung um 300 € gemindert wird. Wenn die am 10.09.2022 fällige Einkommensteuer-Vorauszahlung weniger als 300 € beträgt, wird diese lediglich bis auf 0,00 € gemindert.

In Baden-Württemberg werden deshalb an alle begünstigten Bürger im August Bescheide über die geminderte Vorauszahlung verschickt.

Allen Anspruchsberechtigten, die keinen Vorauszahlungsbescheid erhalten oder denen die Energiepreispauschale nicht durch den Arbeitgeber ausgezahlt wird, wird die Pauschale mit der Einkommensteuerveranlagung 2022 gewährt. Hierzu muss eine Einkommensteuererklärung 2022 eingereicht werden.

Leider ist der Zufluss der Energiepreispauschale steuerpflichtig, die Versteuerung erfolgt über die Einkommensteuerveranlagung 2022. Sozialversicherungsbeiträge fallen jedoch nicht an.

Das obige Gesetz tritt zum 01.08.2022 in Kraft und hat u.a. Auswirkungen auf das Nachweisgesetz, Berufsbildungsgesetz, Teilzeit- und Befristungsgesetz, Arbeitnehmerüberlassungsgesetz, Arbeitnehmer-Entsendegesetz und die Gewerbeordnung. Vor allem die Änderungen im Nachweisgesetz haben Auswirkungen auf die Arbeitsverträge. Bitte setzen Sie sich hier ggf. mit einem Fachanwalt in Verbindung.

Das neue Register soll für Gesellschaften des bürgerlichen Rechts (GbR) geschaffen werden. Grundsätzlich soll die Eintragung der Gesellschaften im Register nicht zwingend sein. Da die Eintragung allerdings Bedingung für bestimmte Transaktionen, wie z. B. der Erwerb von Grundstücken, sein soll, kann eine Eintragung notwendig werden.

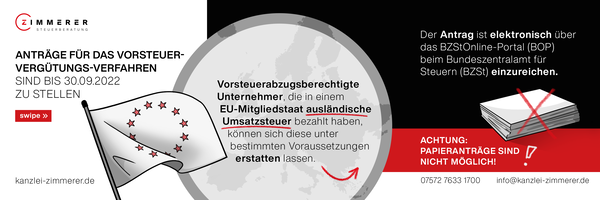

Unternehmer, die vorsteuerabzugsberechtigt sind und in einem EU-Mitgliedstaat ausländische Umsatzsteuer bezahlt haben, haben unter bestimmten Voraussetzungen die Möglichkeit sich diese Umsatzsteuer erstatten zu lassen. Der Antrag ist elektronisch über das BZStOnline-Portal (BOP) beim Bundeszentralamt für Steuern (BZSt) einzureichen. Papieranträge sind nicht möglich.

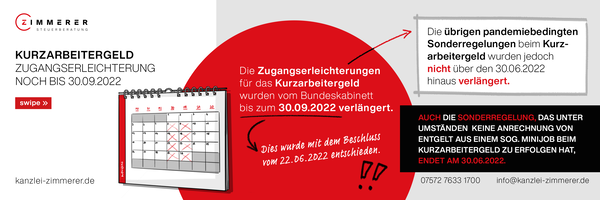

Mit Beschluss vom 22.06.2022 hat das Bundeskabinett die Zugangserleichterungen für das Kurzarbeitergeld bis zum 30.09.2022 verlängert. Die übrigen pandemiebedingten Sonderregelungen beim Kurzarbeitergeld, wie z. B. der Anspruch für Leiharbeitnehmer oder die höheren Leistungssätze, wurden jedoch nicht über den 30.06.2022 hinaus verlängert. Auch die Sonderregelung, das u. U. keine Anrechnung von Entgelt aus einem sog. Minijob beim Kurzarbeitergeld zu erfolgen hat, endet am 30.06.2022.

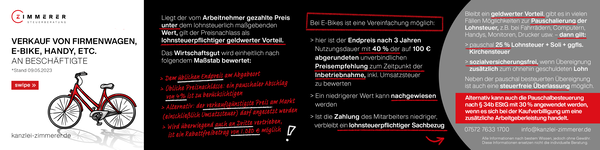

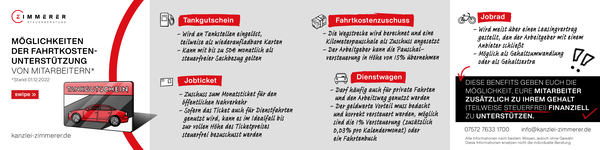

Der Arbeitgeber kann dem Arbeitnehmer bestimmte Kosten steuerfrei erstatten bzw. Arbeitsmittel steuerfrei überlassen.

Die unentgeltliche Überlassung von Arbeitsmitteln (z. B. Laptop, Ordner, Locher) zur beruflichen Nutzung stellt keinen Arbeitslohn dar, wenn die private Mitbenutzung ausgeschlossen ist und das Arbeitsmittel weiterhin im Eigentum des Arbeitgebers bleibt.

Soweit eine berufliche Veranlassung gegeben ist, können Telefonkosten ohne Einzelnachweis steuerfrei erstattet werden (max. 20 % des Rechnungsbetrages / max. 20 Euro im Monat).

Bei Internetkosten kann die Pauschalbesteuerung (25 %) in Anspruch genommen werden, wenn der/die Arbeitnehmer/in eine Erklärung abgibt, in der die tatsächlichen Kosten dargestellt sind. Diese Erklärung muss zum Lohnkonto genommen werden.

Die staatlichen Hilfen in Form von Bürgschaftsprogrammen für nachweislich vom Ukraine-Krieg betroffene Unternehmen zur kurzfristigen Sicherung der Liquidität laufen an.

Es gelten die folgenden Zugangsvoraussetzungen:

Die Abgabefrist für die Steuererklärungen 2020, die von Steuerberatern erstellt werden, endet am 31.08.2022.

Hinweis: Für Steuererklärungen, die nicht von Steuerberatern erstellt werden, gelten deutlich kürzere Fristen. So sind die Steuererklärungen 2021, die nicht von Steuerberatern erstellt werden, bis spätestens 31.10.2022 beim Finanzamt einzureichen.

Arbeitnehmer/innen, die am 01.09.2022 in einem ersten Dienstverhältnis stehen (Lohnsteuerklasse I – V) oder geringfügig entlohnte Beschäftigte mit pauschal besteuertem Arbeitslohn erhalten die Energiepreispauschale vom Arbeitgeber ausbezahlt. Die Auszahlung erfolgt mit der ersten Lohnzahlung, die nach dem 31.08.2022 erfolgt. Die ausbezahlte Pauschale wird vom Gesamtbetrag der einzubehaltenden Lohnsteuer entnommen und bei der nächsten Lohnsteuer-Anmeldung gesondert abgesetzt.

In der elektronischen Lohnsteuerbescheinigung des Arbeitnehmers erfolgt ein gesonderter Ausweis der ausbezahlten Pauschale.

Arbeitgeber, die jährlich weniger als 5.000 € an Lohnsteuer abführen müssen und die Lohnsteuer nur quartalsweise melden und abführen, brauchen die Auszahlung der Energiepreispauschale erst im Oktober vornehmen.

Der Arbeitgeber kann ganz auf die Auszahlung verzichten, wenn seine jährlich abzuführende Lohnsteuer in Summe weniger als 1.080 € beträgt. In diesem Fall erhält der Arbeitnehmer die Energiepreispauschale über die Einkommensteuerveranlagung 2022 erst im Jahr 2023 ausbezahlt.

Bei sog. Minijobbern kann eine Auszahlung der Energiepreispauschale nur erfolgen, wenn der Beschäftigte dem Arbeitgeber vor der Auszahlung schriftlich bestätigt, dass es sich um das erste Dienstverhältnis handelt. Die Bestätigung ist zum Lohnkonto zu nehmen. Wenn die Lohnsteuerzahllast des Arbeitgebers nicht ausreicht, oder er gar keine Lohnsteuer-Anmeldung abgibt, erfolgt keine Auszahlung durch den Arbeitgeber. Die Auszahlung erfolgt dann über die Einkommensteuerveranlagung 2022.

Die Energiepauschale ist als Einkünfte aus nichtselbständiger Arbeit steuerpflichtig. Bei den geringfügig Beschäftigten soll aus Vereinfachungsgründen auf eine Besteuerung verzichtet werden.

Die rückwirkende Anhebung des Grundfreibetrags und des Arbeitnehmerpauschbetrags zum 01.01.2022 haben Auswirkungen auf den Lohnsteuerabzug des Jahres 2022. Sobald das Steuerentlastungsgesetz in Kraft tritt und die neuen Lohnsteuertabellen veröffentlicht werden, ist der bisher in im Jahr 2022 vorgenommene Lohnsteuerabzug zu korrigieren. Eine rückwirkende Korrektur des Lohnsteuerabzugs braucht nicht mehr vorgenommen zu werden, wenn der/die Mitarbeiter/in keinen Arbeitslohn mehr bezieht oder auch, wenn die Lohnsteuerbescheinigung bereits übermittelt oder ausgeschrieben wurde. Die betroffenen Mitarbeiter können die höheren Freibeträge über die Einkommensteuerveranlagung 2022 geltend machen und erhalten somit die zu viel bezahlte Lohnsteuer über die Einkommensteuerveranlagung zurück.

Arbeitgeber sind ab dem 01.01.2022 dazu verpflichtet bestimmte ergänzende Entgeltunterlagen in elektronischer Form aufzubewahren. Die Aufbewahrung in Papierform reicht hier nicht mehr aus. Hintergrund für diese Regelung ist die ab dem 01.01.2023 verpflichtende elektronische Betriebsprüfung. Die genauen Rahmenbedingungen wurden inzwischen veröffentlicht und können auf der Internetseite der Deutschen Rentenversicherung nachgelesen werden. So wurde zum Beispiel die Fragen: Welche Unterlagen elektronisch geführt werden müssen, in welchem Format und mit welcher Bezeichnung die Dateien abzuspeichern sind oder was bei Unterlagen mit Unterschriftserfordernis zu beachten ist beantwortet. Arbeitgeber können sich bis zum 31.12.2026 von der Führung elektronischer Unterlagen sowie der elektronischen Betriebsprüfung befreien lassen. Die Anträge können formlos beim zuständigen Prüfdienst der Deutschen Rentenversicherung gestellt werden.

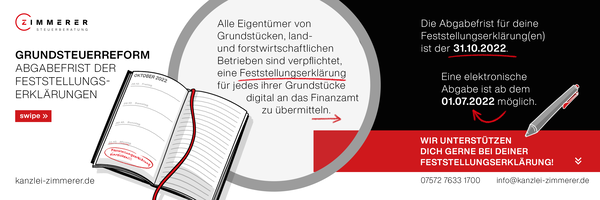

Alle Eigentümer von Grundstücken (Grundsteuer B) sowie land- und forstwirtschaftliche Betrieben (Grundsteuer A) sind verpflichtet bis spätestens 31.10.2022 eine Feststellungserklärung für jedes Grundstück, das sich in ihrem Eigentum befindet, digital an das Finanzamt zu übermitteln.

Es ist geplant, dass im Mai/Juni 2022 alle privaten Eigentümer von Grundstücken, die in Baden-Württemberg liegen, von der Finanzverwaltung ein Informationsschreiben erhalten werden. Hier sollen konkrete Hinweise für das jeweilige Grundstück, für das eine Feststellungserklärung erstellt werden muss, enthalten sein. Bitte beachten Sie, dass somit nur ein Teil aller Grundstückseigentümer angeschrieben wird und das für Grundstücke, die sich nicht in Baden-Württemberg befinden, ebenfalls kein Informationsschreiben versendet wird. Die Grundstückseigentümer müssen in beiden Fällen ohne ein entsprechendes Schreiben tätig werden.

Ab dem 01.07.2022 ist eine elektronische Abgabe der Feststellungserklärungen möglich.

Da der mögliche Abgabezeitraum für die Feststellungserklärungen nur 4 Monate beträgt (01.07. - 31.10.2022) und eine eventuelle Fristverlängerung bereits durch die Finanzverwaltung ausgeschlossen wurde, möchten wir Sie bitten, uns möglichst zeitnah darüber zu informieren, ob wir für Sie die Erstellung der Feststellungserklärung übernehmen sollen.

Der Gesetzesentwurf sieht vor, dass bei Wohngebäuden/gemischt genutzten Gebäuden ein Stufenmodell greift, das festlegt, in welchem Verhältnis die gebäudespezifischen CO2-Kosten zwischen Vermieter und Mieter aufzuteilen sind. Je schlechter die Energiebilanz des jeweiligen Gebäudes ist, desto höher ist der zu tragende Kostenanteil des Vermieters.

Bei Nichtwohngebäuden, wie z. B. Gewerberäumen soll eine Aufteilung von 50:50 greifen.

Ziel des Gesetzes ist es, Vermieter dazu zu motivieren, ihre Gebäude energetisch sinnvoll zu sanieren und Mieter sparsam mit der Energie umzugehen.

Das Pilotverfahren wurde kurzfristig verlängert, so dass der elektronische Abruf der Arbeitsunfähigkeitsbescheinigungen durch den Arbeitgeber erst ab dem 01.01.2023 zwingend vorzunehmen ist.

Werden betriebliche Elektro- oder Hybridfahrzeuge über die private „Steckdose“ zu Hause bzw. die private Wallbox aufgeladen, können die anteiligen Stromkosten steuerlich nur durch den Nachweis über einen gesonderten Stromzähler geltend gemacht werden.

Aus Vereinfachungsgründen kann der betriebliche Anteil an den ansonsten privaten Stromkosten aber auch mit den lohnsteuerlichen (monatlichen) Pauschalen angesetzt werden. Die Höhe der Pauschale hängt von der Fahrzeugart und einer vorhandenen oder nicht vorhandenen Lademöglichkeit in der Betriebsstätte ab.

Das DiRUG ermöglicht es bei der Gründung von bestimmten Rechtsträgern (z. B. GmbH, UG) die notarielle Beglaubigung von Handelsregisteranmeldungen mittelts Videokonferenz vorzunehmen, so dass die persönliche Anwesenheit beim Notar nicht notwendig ist. Das Bundesministerium hat am 22.03.2022 einen Gesetzesentwurf vorgelegt, der die aktuellen Regelungen, die ab dem 01.08.2022 gelten, noch erweitern soll. So soll in Zukunft die Online-Beglaubigung von Handelsregisteranmeldungen nicht mehr auf bestimmte Rechtsträger beschränkt sein, sondern für alle Rechtsträger möglich sein. Außerdem sollen bei Online-Gründungen auch sog. Sachgründungen möglich sein. Die Sachgründung mit der Übertragung von Grundstücken oder GmbH-Anteilen soll jedoch weiterhin nur bei persönlicher Anwesenheit beim Notar möglich sein. Zusätzlich sollen Gesellschafterbeschlüsse zur Änderung des Gesellschaftsvertrages (sog. satzungsändernde Beschlüsse) ebenfalls online durchgeführt werden können. Hierzu gehören auch Kapitalmaßnahmen wie die Erhöhung oder Herabsetzung des Stammkapitals. Deutsche Staatsbürger, die eine solche "Online-Gründung" vornehmen möchten benötigen zur Identifikation einen Personalausweis mit sog. eID-Funktion.

Aufgrund der stark steigenden Preise für Energie hat die Bundesregierung das Steuerentlastungsgesetz 2022 am 16.03.2022 beschlossen. U.A. gibt es folgende Änderungen:

Der Gesetzesentwurf sieht vor, den Zinssatz für Zinsen nach § 233a AO auf 0,15 % (bisher 0,5 %) pro Monat bzw. 1,8 % pro Jahr (bisher 6 %) zu senken. Die Regelung soll für Verzinsungszeiträume ab dem 01.01.2019 rückwirkend gelten.

Dies betrifft u.a. die Verzinsung bei Steuererstattungen bzw. Steuernachzahlungen nach Ablauf der verzinsungsfreien Zeiträume.

Am 16.02.2022 hat das Bundeskabinett einen Entwurf für das Vierte Corona-Steuerhilfegesetz beschlossen. Es sind folgende Maßnahmen vorgesehen:

Beim gesetzlichen Mindestlohn gibt es im Jahr 2022 einige Änderungen. Die Anpassung auf 9,82 € zum 01.01.2022 und auf 10,45 € zum 01.07.2022 sind bereits in der „Dritten Mindestlohnanpassung“ gesetzliche festgeschrieben.

Zusätzlich gibt es weitere tarifliche Mindestlohnanpassungen wie z. B. in der Altenpflege zum 01.09.2022 die beachtet werden müssen.

Die aktuelle Bundesregierung hat den Entwurf des Mindestlohnerhöhungsgesetzes (MiLoEG) auf den Weg gebracht. Hier sind folgende Änderungen ab dem 01.10.2022 geplant:

Anhebung des Mindestlohns auf 12,00 €

Anpassung der Minijob-Obergrenze von 450 € auf 520 €

Anpassung der Midijob-Obergrenze von 1.300 € auf 1.600 €

Künftige Dynamisierung der Grenzen. Es sollen bei einer Erhöhung des Mindeststundenlohns mindestens 10 wöchentliche Arbeitsstunden als Minijob möglich sein.

Bitte überprüfen Sie ihre Arbeitsverträge und reichen Sie uns rechtzeitig die geänderten Arbeitsverträge ein.

Für die Beurteilung ob ein Arbeits- oder Auftragsverhältnis sozialversicherungsbefreit oder -pflichtig ist, ist es erforderlich ein sog. Statusfeststellungsverfahren vorzunehmen.

Dadurch erlangt man Rechtssicherheit bei zukünftige Sozialprüfungen.

Ab dem 01.04.2022 hat der Gesetzgeber erhebliche Änderungen an diesem Verfahren vorgenommen.

Sämtliche Unternehmen mit neuen Arbeitsverhältnissen mit mitarbeitenden Angehörigen sowie Geschäftsführern müssen ein Statusfeststellungsverfahren vornehmen.

Zusätzlich sollten die Auftraggeber und/oder die Auftragnehmer von selbständigen Auftragsverhältnissen (z.B. Subunternehmer, Freelancer, AN-Überlassung, etc.) ebenfalls ein Statusfeststellungsverfahren einleiten.

Auch bei Änderungen der beim bisherigen Statusfeststellungsverfahren zugrundeliegenden Verhältnissen muss ein neues Verfahren beansprucht werden.

Auch sog. Dreiecksverhältnisse mit Subunternehmern/Subsubunternehmer fallen darunter und können beispielsweise eine illegale AN-Überlassung strafrechtlich auslösen.

Das Verfahren ist innerhalb 1 Monats nach Beginn der Tätigkeit vorzunehmen.

Für die Neuanmeldung von Arbeitsverhältnissen haben wir in diesem Zuge unseren Personalfragebogen angepasst.

Hierzu sind Angaben zu den Verwandtschaftsverhältnissen sowie zur Abhängigkeit bzw. Selbständigkeit erforderlich.

Bitte verwenden Sie zukünftig nur noch die neuen Personalfragebögen, die wir im Downloadbereich bereitgestellt haben.

Die sozialversicherungsrechtliche Klärung von Auftragsverhältnissen (Subunternehmer, Fremdleistungen, AN-Überlassungen) bitten wir Sie mit einem spezialisierten Rechtsanwalt vorzunehmen.

Das Unternehmensstabilisierungs- und -restrukturierungsgesetz (StaRUG) ist am 1.1.2021 in Kraft getreten und gilt als wichtiger Baustein im Hinblick auf die präventive Insolvenzvermeidung.

Dabei sind alle Unternehmensinhaber sowie gesetzliche Vertreter von Gesellschaften gefordert und verpflichtet. Eine Missachtung des Gesetzes kann zu einer privaten Haftung des gesetzlichen Vertreters führen.

Wesentlicher Bestandteil des StaRUG sind die Vorschriften zur „Krisenfrüherkennung“ und zum „Krisenmanagement“. Daraus folgt, dass der Unternehmer/Geschäftsleiter fortlaufend über etwaige bestandsgefährdende Entwicklungen zu wachen hat.

In letzter Konsequenz bedeutet es, dass für jedes Unternehmen vom Grundsatz mind. eine jährliche Planung zu erstellen ist und ein sog. „Risikofrüherkennungssystem“ einzurichten und laufend zu überwachen ist. Der Umfang und die Intensität der Instrumente kann auf den jeweiligen Geschäftsumfang des Unternehmens angepasst werden.

Die Finanzverwaltung hat mit Schreiben vom 20.01.2022 die für das Jahr 2022 geltenden Pauschbeträge für unentgeltliche Wertabgaben (Sachentnahmen) bekannt gegeben.

Die Anwendung des ermäßigten Umsatzsteuersatzes auf Restaurant- und Verpflegungsdienstleistungen (ohne Getränke) wurde bis zum 31.12.2022 verlängert.

Bei kleinen Photovoltaikanlagen und vergleichbaren Blockheizkraftwerken besteht die Möglichkeit durch einen schriftlichen Antrag beim Finanzamt zu erklären, dass keine Gewinnerzielungsabsicht besteht und die Einnahmen und Ausgaben im Zusammenhang mit der Photovoltaikanlage/dem Blockheizkraftwerk somit in der Einkommensteuererklärung nicht erklärt werden müssen. Bei Fragen zur Definition einer kleinen Photovoltaikanlage /einem vergleichbaren Blockheizkraftwerk und den Konsequenzen einer nicht vorhandenen Gewinnerzielungsabsicht können Sie sich gerne jederzeit an uns wenden.

Bei Neuanlagen, die ab dem 01.01.2022 in Betrieb genommen werden, ist der Antrag bis zum Ablauf des Veranlagungszeitraums zu stellen, der auf das Jahr der Inbetriebnahme folgt. (z. B. Inbetriebnahme am 15.05.2022; spätester Eingang des Antrages beim Finanzamt am 31.12.2023)

Bei Altanlagen (Inbetriebnahme vor dem 31.12.2021) ist der Antrag bis zum 31.12.2022 zu stellen.

Sog. ausgeförderte Anlagen (Inbetriebnahme vor dem 01.01.2004 und Förderung in die Einspeisevergütung ist ausgelaufen) können frühestens nach 20 Jahren Betriebsdauer zur Liebhaberei übergehen und den Antrag stellen.

Die Umsatzsteuererklärung ist von diesem Antrag nicht betroffen.

Bitte kommen Sie auf uns zu, wenn sie die Installation einer Photovoltaikanlage / eines Blockheizkraftwerks planen, damit wir sie optimal beraten können.

Wir stehen Ihnen gerne persönlich zur Verfügung.

Zimmerer Steuerberatungsgesellschaft

mbH & Co. KG

Tel. +497572/7633-1700

Fax +497572/7633-2700

info@kanzlei-zimmerer.de

Der Inhalt des Rubrik "News & Aktuelles" ist nach bestem Wissen und Kenntnisstand erstellt worden. Die Komplexität und der ständige Wandel der Rechtsmaterie machen es notwendig, Haftung und Gewähr auszuschließen. Das Rubrik "News und Aktuelles" ersetzt nicht die individuelle persönliche Beratung.

In den News wurde aus Vereinfachungsgründen die männliche Form bei Personen verwendet. Selbstverständlich gelten alle Regelungen, etc. auch für die weibliche und neutrale Form bei Personen.